香港ユニコーンのTink Labsが倒産

2ヶ月ほど前だが、香港のユニコーン企業だったTink Labsの倒産が報じられた。

2012年創業の会社で、ホテルの部屋に観光ガイド情報などを入れた携帯を設置し、無料で宿泊者に使ってもらう一方、ホテルからフィーを取るビジネスモデルのはずだ。

ハイアットやインターコンチ、シャングリラなど高級ホテルと提携していて、泊まった部屋で見たことがある人もいるのではないだろうか。

僕も何度かHandyの携帯を宿泊した部屋で見たが、実際に使ったことはなかったw 海外へ行く時はその国のSIMカードに差し替えてネットに繋げるので、自分の携帯で調べれば良いだけだからだ。

スタートアップのスターであるユニコーン企業も危ない

Tink Labsについては詳細を知らないのでこの辺で終わりとするが、投資家に1,000億円以上と評価されたユニコーン企業が倒産した事実は、見過ごすべきではないだろう。

今となっては世界に数百あるユニコーンのスタートアップだが、これも玉石混合だ。

利益が出ている、又は事業継続自体には不要な広告費などを削れば、利益が出るユニコーンは優等生に入る。

一方、常に赤字でキャッシュが減り続けており、どこまで規模を拡大すれば黒字転換するのか不明なユニコーンは不良生に例えられる。

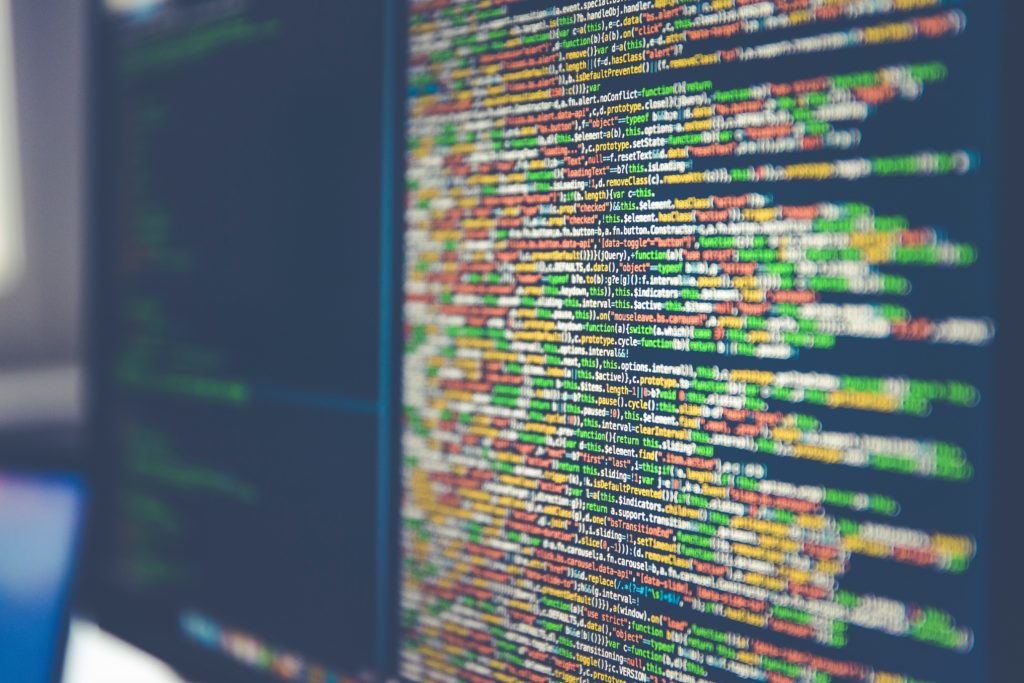

以前ライドシェアのLyftの記事を書いたが、僕の予想は外れてLyftは高い値段でIPOを果たした。

楽天が筆頭株主! Uberのライバルである米ライドシェア大手Lyftの詳細を見ていこう

楽天が筆頭株主! Uberのライバルである米ライドシェア大手Lyftの詳細を見ていこう

しかし、その後の株価推移は悲惨だ。IPO時から40%超落ちている。

Lyftは黒字転換が不明な元ユニコーンだったが、タイミングが合って、というかタイミングを合わせて上場を果たし、資金を調達した。そして、今後必要になるだろう追加の資金調達に向け、上場市場へのアクセスを手にした。

Uber等、こうした上場(ゴール?)を果たした会社は多い。

だが、シェアオフィスのWeWorkを筆頭に、黒字転換の時期更には黒字転換の可否が不明なスタートアップの上場は、厳しくなり、その窓口が閉まり始めている。

不良生のユニコーンは、IPOにせよ未上場マーケットにせよ、サバイブするために資金を調達し続けなければならない。

スタートアップバブルがはじければ、投資家の財布の紐はかたくなるので、こうした不良ユニコーンで、Tink Labsのように倒産するケースが更に出てくるだろう。

スタートアップはどう備えるべきか

こうした資金調達が今より厳しくなる状況に備えて、スタートアップはどう対応するべきなのか。

一部の資金が潤沢に集まる爆速成長中のスタートアップを除くと、こんな感じだろうか。

先ず、不要な費用を削ぎ落とし、黒字化できるように舵取りすること。規模拡大のペースも、今後の資金調達ではなく手持ちのキャッシュに合わせて調整すること。キャッシュフローが黒字ならば、基本的に倒産することはない。

次に、もし売上がまだ立っていないとか直近のビジネスモデルでは黒字化ができないのならば、早いところ資金調達に動き、時間を稼いで1つ目の状態に持っていくこと。

もし新規の投資家が厳しければ、既存投資家に掛け合ってブリッジの投資をお願いするのも手だ。既存投資家は、その起業家やスタートアップを信じて投資しているはずなので、新規投資家より高い確率で投資してもらえるだろう。

僕の投資先複数社もそうだが、既存投資化+αによるブリッジラウンドを行うスタートアップは多い。

さいごに

以前の記事で紹介したバブルの物語によると、バブルの特徴として、投機化することと危険な水準の負債が原資に使われることが挙げられている。そしてバブルがはじけた後は一部の特定の人や会社が非難されるとも。

スタートアップへの投資は、それを生業としていない人が本来より高い価格で投資している状況からして投機化してると思う。

負債を原資に使っているのは、現在スタートアップへ流れる資金の多くを占める、ソフトバンクのビジョンファンドがパッと思い浮かぶ。

こう書くと怒られそうだが、僕はこのバブルがはじけた後には、ソフトバンクがスケープゴートにされ非難を浴びると予想している。

実際のところ、どうなるのだろうな。

ソフトバンク ビジョンファンドが投資するアジアのユニコーン達一覧(前編)

ソフトバンク ビジョンファンドが投資するアジアのユニコーン達一覧(前編)

ソフトバンクが赤字なのに巨額投資を続ける、WeWorkの戦略を分析しよう

ソフトバンクが赤字なのに巨額投資を続ける、WeWorkの戦略を分析しよう

株価が急高騰したBeyond Meat(ビヨンドミート)の詳細分析

株価が急高騰したBeyond Meat(ビヨンドミート)の詳細分析