今回は、VCというよりPE業界の傾向を掴むのにお勧めできるベインのAsia Pacific Private Equity Report 2019の内容で、自分が気になったポイントを取り上げ、コメントをつける形で紹介していこう。

僕は普段PE(正確に言うと数十億円くらいを超えるバイアウトやグロース・エクイティ投資)の情報にはあまり触れていない。そのため、レポートの内容が新鮮で発見があり、とても楽しく読めた。(後半はつまらなかったがw)

ちなみに、このレポートは$10M(≒11億円)以上の投資やExitを対象に書かれたものだ。

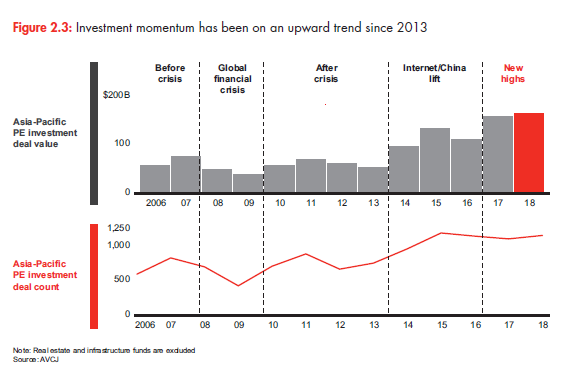

2018年のアジア太平洋のPE投資は過去最高額に

先ず、全体感として、アジア太平洋におけるPE投資額は、2018年に過去最高額を記録している。リーマンショック後の2009年と比べると、4倍超だろうか。

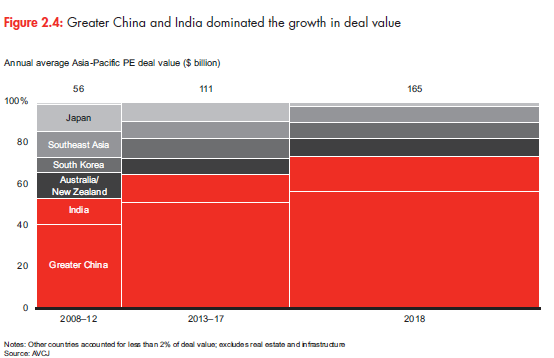

インドと中国が全体の75%を占める

内訳を見ると、中国とインドが全体の75%を占める。

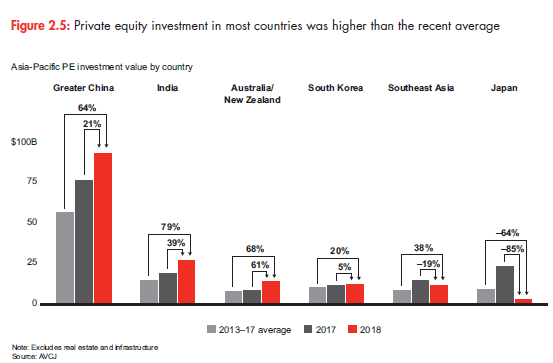

大半の国で2013-2017年平均よりも2018年の投資額が増えている。

一方、日本については、投資額が大幅に減っている。これは、日本で大きめの案件は大半が大企業のカーブアウトで、その数が2018年に減ったことが理由らしい。ニュースを見ている限り、日本のPE市場が盛り上がってきていると思っていたので、僕にとっては意外だった。2019年になってから幾つか案件があったと思うが、その印象が強かったのかもしれないw

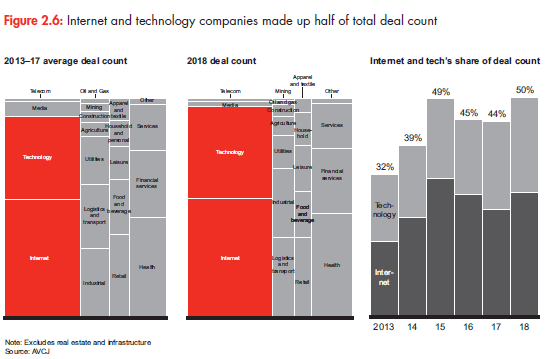

業種ではインターネット・テクノロジー案件が全体の半分

業種別に見ると、VCではヘルスケアと合わせてインターネット・テクノロジーが大半を占める理解だが、PEでも全体の半分を占めている。そしてその割合が年々上がっていることにも注目したい。

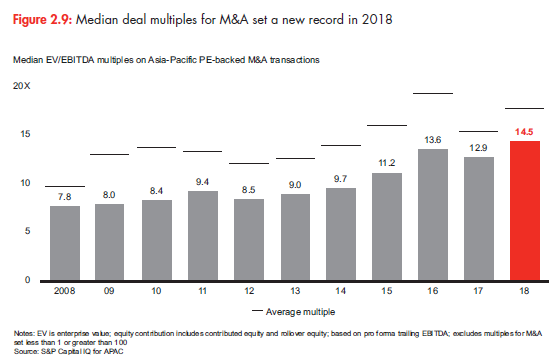

投資の平均マルチプルは何と14.5倍!

PE投資の際に最も基本的な指標となるEV/EBITDAマルチプルを見ると、何と平均14.5倍。2008-2009年と比べると、およそ倍だ。売手からすると、同じ業績の会社が倍の価格で売れるということだ。

PE投資の際に最も基本的な指標となるEV/EBITDAマルチプルを見ると、何と平均14.5倍。2008-2009年と比べると、およそ倍だ。売手からすると、同じ業績の会社が倍の価格で売れるということだ。

VCもそうだが、PEビジネスが如何に景気サイクルに影響されるかが良く分かるグラフではないだろうか。市場における平均マルチプルが低い時に買って、高い時に売るのはどんな投資ビジネスでも大事なことだが、ファンドは基本10年くらいの期限があるので、言うは易し行うは難しである。

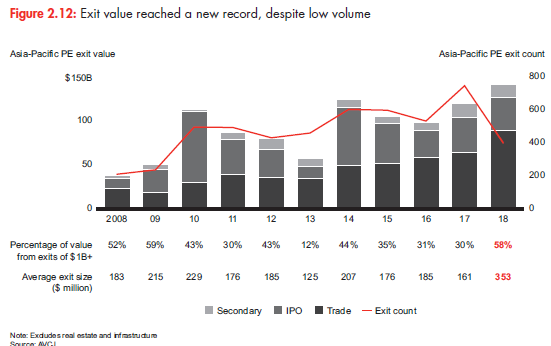

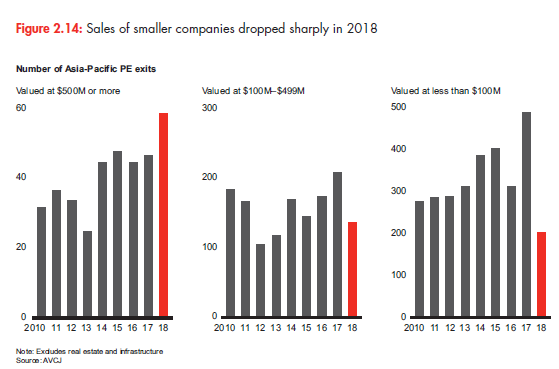

Exit価格は過去最高に

Exitの価格が過去最高になった。一方、件数では昨対で落ちている。

価格別の件数を見ると、$500M(≒560億円)以上が増加した一方、それ以下は落ちている。これは大型ファンドが手掛ける案件のExitは巨大化して成功している一方、中小型ファンドはExitに苦戦しているとも言える。

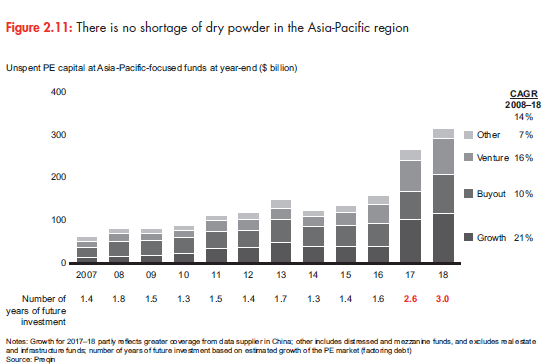

ドライパウダー(投資余力)は大きい

この2年間でドライパウダー(ファンドが調達した資金の内、未投資分)が膨れ上がっている。ファンドがLP投資家から資金調達したものの、投資できていない分の資金だ。

ファンド側としては、環境が良い内に資金を調達し、景気後退が起こって、投資先の価格が落ち着いたら投資したい。皆がそう考えるだろう。おそらくこの2-3手先くらいまで読まなければ、勝負には勝てない。僕も現在の状況を踏まえて、今後状況がどう変遷していくかじっくり考えてみたい。

実績のある巨大ファンドの資金調達は順調。中小やファーストファンドは苦戦

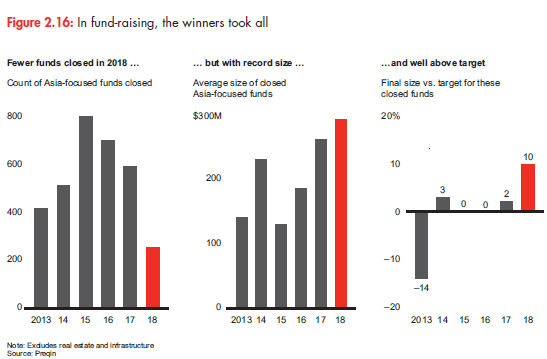

2018年に資金調達したファンドの数は大幅に減っている。理由の一つは中国における銀行や保険会社のPEファンドへのLP投資が制限されたことだ。

数は減ったが、平均サイズは$300M(≒330億円)に増えていて、予定していた金額を平均10%程度上回る資金が集まっている。

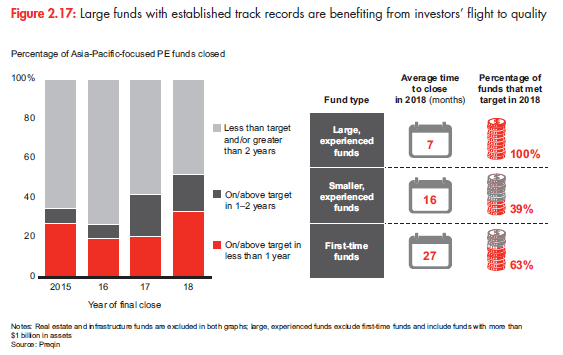

資金調達にかかった期間を比較すると、実績があり巨大なファンドは7ヶ月でターゲットサイズを100%達成。一方、実績はあるが小型なファンドは16ヶ月で39%。初めて資金調達するファンドに至っては27ヶ月で63%だ。27ヶ月はかなり長い。

実績が豊富でサイズが大きいファンドに資金が集中しているのは、業界が成熟してきた裏返しだろう。

PEは、アメリカで1980年くらいに始まり、日本では2000年くらいに立ち上がった。既に開始からかなりの年数が経過していて、業界が確立されている。こうなると業界内の勝ち負けはついていて、勝者にどんどん収斂していく。

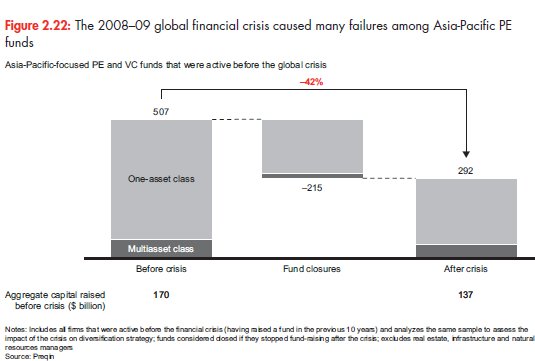

リーマンショックで多くのファンドが死滅

リーマンショックの前後で、同じファンドが新たに資金調達を行えたかを示したのが上の図だ。リーマンショック後も生き残れたのは約6割だ。4割は死滅したことになる。

どこかのタイミングで来ると予想される景気後退によって、比率は違えどこれと似た状況が起こるだろう。高値で投資してしまったものの、投資先の業績をイマイチ伸ばせず、バリュエーションも落ちたところで安値で泣く泣くExitする。こんな案件が続出しそうだ。

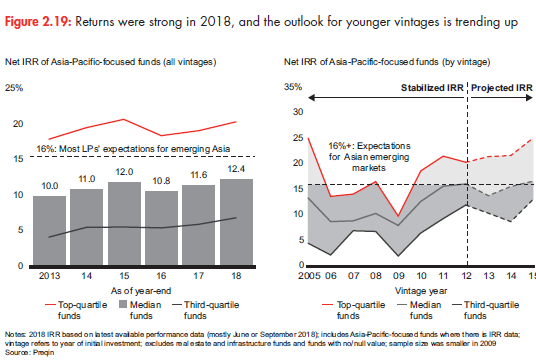

アジアにおけるPEによるリターンの目線はNet IRRで16%+

ファンドのリターンを見てみると、LP投資家は16%を期待しているようだ。一方、トップ25%に入るファンドのパフォーマンスは、おおよそ25%のリターン。

VCは1件当たりの投資金額が小さい一方、投資先の一部がホームラン案件になって全体の大半のリターンを叩き出すモデル。ホームランの数や度合いによって上振れ幅も大きい。一方、PEは1件当たりの投資金額も大きく、全ての投資先において大小あれど安定的に一定以上のリターンを求めるモデル。VCと比較すると、上振れ幅は小さいが、リスクも低いはずだ。

まとめ

今回は、ベインが毎年出しているアジア太平洋におけるPEレポートの最新版を見てきたが、いかがだっただろうか。

- 2018年のアジア太平洋におけるPE投資額は過去最高を記録。インドと中国で全体の75%を占める一方、日本は減少

- 平均投資マルチプルは14.5倍(!)で、平均Exit価格も過去最高

- 実績とサイズを兼ね揃える巨大ファンドには春な資金調達環境だが、中小型や実績がないファンドには冬の時代。何れ更に勝者に収斂していくと予想

- PEファンドのリターン目線は16%程度

夜明け前のタイにおけるスタートアップ環境 Techsauceのレポート 2018

夜明け前のタイにおけるスタートアップ環境 Techsauceのレポート 2018  東南アジアにおける最新のテクノロジー投資の概要を把握しよう cento venturesレポート

東南アジアにおける最新のテクノロジー投資の概要を把握しよう cento venturesレポート  東南アジアにおけるインターネット経済規模の成長がすごい GoogleとTemasekのレポート要点

東南アジアにおけるインターネット経済規模の成長がすごい GoogleとTemasekのレポート要点