米国Nasdaq市場にて、テンセント・ミュージックの上場が間近に迫っている。あのアリババ以来の超大型IPOとして、市場の注目を浴びている。今回は、そんなテンセント・ミュージックについて、分析していこう。

テンセント・ミュージックとは

テンセント・ミュージックとは、中国最大の音楽ストリーミング・サービスを提供している。定額で音楽を聞き放題のサービスで、日本だとAmazonやAppleのサービスが似ているだろう。

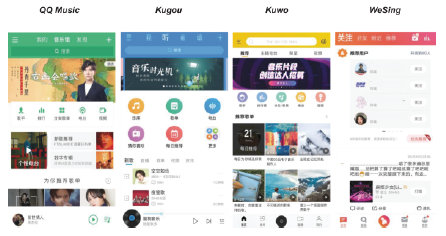

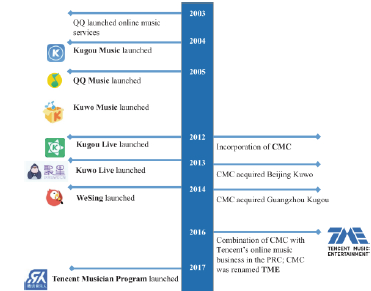

テンセント・ミュージックは以下にあるQQ Music・Kugou・Kuwo・WeSingという、中国における音楽関連アプリの上位4つを全て有している。そして、KugouとKuwoはライブ・ストリーミングも、WeSingはカラオケのサービスを提供している。ライブ・ストリーミングとは、音楽や映像をリアルタイムで配信するサービスのことだ。

サービス導入の順番は、2003-2005に音楽ストリーミングが始まり、2012-2013にライブストリーミング、そして2014年にカラオケが始まっている。

従業員は計2,559名だが、特筆すべきは全体の60%超を占めるR&Dだろう。これらはおそらくエンジニアで、テンセント・ミュージック、あるいはテンセントがテクノロジー・ドリブンで事業を進めていることがよく分かると思う。

コンテンツ・マネジメント:358名

営業・マーケティング:305名

管理・マネジメント:279名

Keyとなる営業指標

DAUの平均利用時間:70分超

売上の成長率:84%

課金率:約4%

ARPPU:8.5/118.5(元)

MAU

先ずは、MAUだ。MAUとは、Monthly Active Userの略で、月当たりでサービスを利用するユーザーと言える。これが、8億人超。「中国市場がドデカい」ことが分かる。

DAUの利用時間

DAUとは、Daily Active Userの略で、毎日サービスを利用するユーザーと言える。これが70分超。毎日数時間しかない可処分時間の1時間超を、テンセント・ミュージックに費やしていることになる。非常に長い。

売上の成長率

後ほど損益計算書を見るが、9ヵ月間の昨対成長率が84%だ。とんでもない勢いで伸びている。

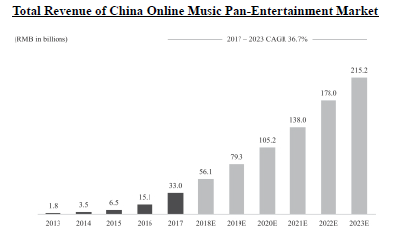

更に驚くのは今後の成長性で、上のグラフによると、2018年から2023年にかけて更に4倍に市場全体が拡大していくらしい。マーケットリーダーのテンセント・ミュージックは、今後も力強く成長する可能性が高い。

課金率

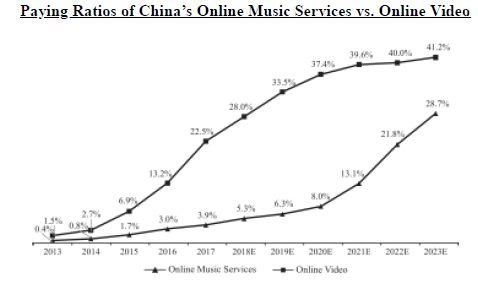

テンセント・ミュージックも含めて、様々なインターネット・サービスは、基本サービスを無料で提供する一方、プレミアム・サービス等を有料で提供する。この有料の割合を課金率と言う。テンセント・ミュージックは、この課金率が凡そ4%だ。一方、下記グラフが示す今後の市場における課金率予想を見ると、2023年に28.7%とある。

つまり、オンラインゲーム業界のように、今後課金率がぐっと高まるということだ。すると、それに伴い売上も大幅に増えていく。

ARPPU

ARPPUとは、Average Revenue Per Paid Userの略で、課金ユーザー毎の平均売上高を示す。

今回の分析で最も驚いたのだが、テンセント・ミュージックは、音楽ストリーミング事業ではなく、ソーシャル・エンターテイメント事業、つまりライブ・ストリーミングやカラオケ事業で儲けているという事実だ。8.5元が音楽で、118.5元はソーシャルである。

更に言うと、ライブ・ストリーミングやカラオケ事業の収益の柱は、バーチャル・ギフトによるものだ。ライブやカラオケを披露する人を気に入り、彼らにギフト(もちろんバーチャル)を贈りたいユーザーに対する課金だ。

売上では約7割をソーシャル・エンターテイメント事業が占めている。テンセント・ミュージックは音楽ストリーミングではなく、バーチャル・ストリーミングの会社だと言える。

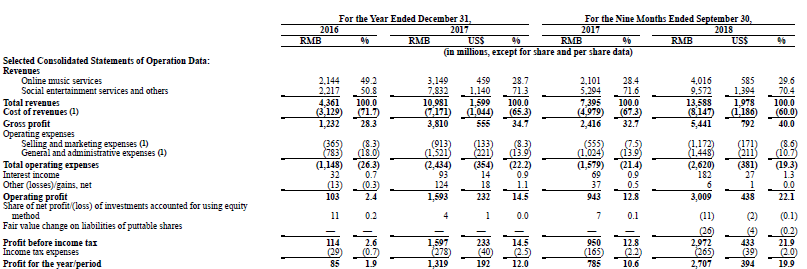

損益計算書

売上の成長率

上述した通り、売上の成長率が凄まじい。オンライン・ミュージック事業、ソーシャル・エンターテイメント事業の何れも、9ヵ月ベースで80%を超える高い成長率を誇っている。

2016年度は、オンライン・ミュージック事業とソーシャル・エンターテイメント事業がほぼ同じ売上規模だったが、2017年度にソーシャル事業が一気に3.5倍に拡大している。

オンライン事業は極端な話、顧客100%に対する一定の課金が上限だが、ソーシャル事業は1顧客当たりの課金額に上限がないので、伸び代が大きいのではないだろうか。

高い粗利益率

粗利益率が40%と高い。売上原価の大半は、レーベル等に支払う曲のライセンス料金と、ライブ・ストリーミング等で披露するユーザーへの売上折半の支払い、そしてサーバー費用等だ。例えはSportityは、粗利益率が約25%と低いが、これは投げ銭サービスが売上に乗っていないためだろう。

マーケティング費用の低さ

最後に、マーケティング費用の低さを指摘しておく。テンセント・ミュージックは、WeChat(巨大なLINEみたいなサービス)とのシナジーがあるため、ユーザー獲得にかけるマーケティング費用が低い。Sportifyが約13%に対してテンセント・ミュージックは9%だ。今後、この差は更に広がっていくだろう。

これらの要因もあり、当期純利益率が20%という収益性が極めて高い。

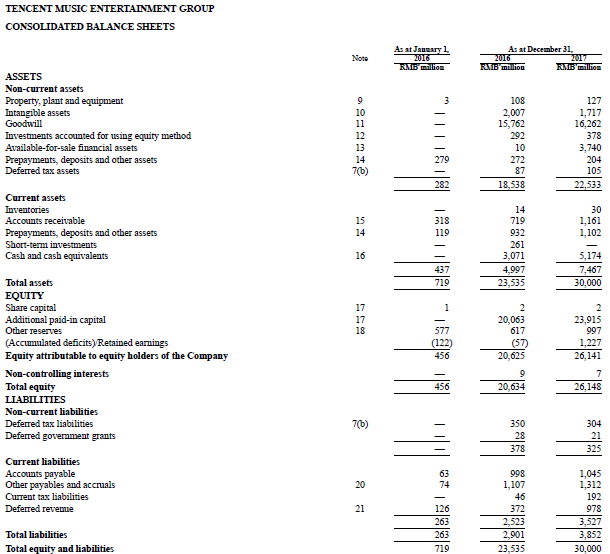

貸借対照表

借入が無い一方、現金約52億元(≒850億円)を有する、健全な貸借対照表だ。

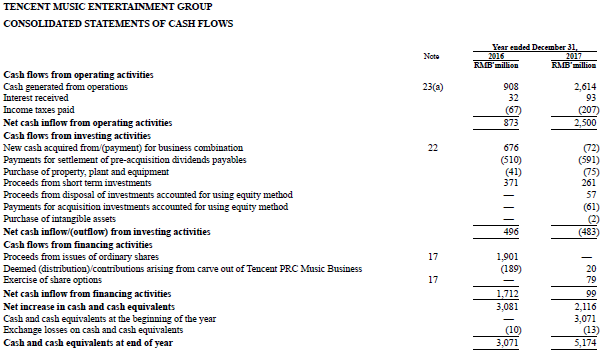

キャッシュフロー計算書

当期純利益率20%を誇るので、営業活動によるキャッシュフローが大きくプラスで推移する一方、投資活動によるキャッシュフローが低いので、現金がどんどん溜まっていく仕組みだ。

例えば、以前紹介したBeyond Meat等とは違い、工場等への設備投資が不要なため、投資活動によるキャッシュフローは低く収まっている。

テクノロジー

テンセント・ミュージックは、おなじみのリコメンデーション機能(過去自分がかけた音楽を元に、どんな音楽が良いか推薦してくれる機能)に加えて、高音質機能や、海賊版の探知機能を、テクノロジーによって提供しているとのことだ。

中国では、音楽に限らず、映画やビジネスに至るまであらとあらゆるコピー/海賊版が出回っている。テンセント・ミュージックでは、リアルタイムでプラットフォームに乗ってくる音楽が海賊版でないか、検閲しているとのことだった。(真実の程は分からないが)

株主(上場前)

- テンセント:59%

- PAG:9.6%

- Spotify:8.9%

- CICFH:7.1%

- マネジメント:8.6%

面白いのはSpotifyと株の持ち合いをしていることで、2017年の取引から3年間はロックアップ(株式の売却禁止)がかけられている。お互いに異なるマーケットを対象にしているため、協力関係を築いているようだ。

CICFHは中国政府系の投資会社である。

バリュエーション

最後に、バリュエーションだ。

今朝の記事では、想定レンジの下限である1株13ドル、時価総額$21.3B(≒2兆4,000億円)で上場するようだ。これを2018年9ヶ月分を年換算した売上高$2,637Mと、当期純利益$525Mで割ると、売上高マルチプル(P/S)が約9倍、PERが約45倍となる。

今回留意しておくべきは、上場価格が、想定レンジの下限で決まったことだろう。マーケットが弱気になってきたことを示している。来年は、Uber・Lyft・Slack等の巨大未公開テック企業の上場が予想されているが、いつまでマーケットがもつのか注視すべきだろう。

まとめ

今回は、超大型IPOを控えるテンセント・ミュージックを見てきたが、いかがだっただろうか。その巨大さに加えて、上場価格が下限レンジで決まったため、多くの注目を集める上場になりそうだ。

- 中国の音楽関連アプリの上位4つを独占

- MAU8億人の巨大プラットフォーム

- メインの収益源は、音楽ストリーム事業ではなく、ソーシャル・エンターテイメント事業(投げ銭に近い)

- 売上高が昨対80%超で成長。特にソーシャル・エンターテイメント事業に大きな成長余地があると推測

- 当期純利益率20%、無借金の健全な財務

- 想定の下限レンジで上場。マーケット環境が悪化しているシグナルか

香港Tink Labsも ユニコーン含むスタートアップの倒産はこれからじわじわ出てくる

香港Tink Labsも ユニコーン含むスタートアップの倒産はこれからじわじわ出てくる  海外・香港での起業におけるメリットとデメリット

海外・香港での起業におけるメリットとデメリット  東南アジアで最大級 シリーズAで110億円超を調達した香港のスタートアップOrienteとは

東南アジアで最大級 シリーズAで110億円超を調達した香港のスタートアップOrienteとは