この数年で日本でもすっかりお馴染みになったロボアドバイザー。預けたお金を、自分のリスク嗜好に沿って自動で幾つかのETFなどに分散投資してくれるものだ。

一口にロボアドバイザーと言っても、大きく異なる2つのビジネスモデルがある。今回は、この分野で先行しているアメリカの主要4社を取り上げ、その事業内容を中心に紹介していきたいと思う。

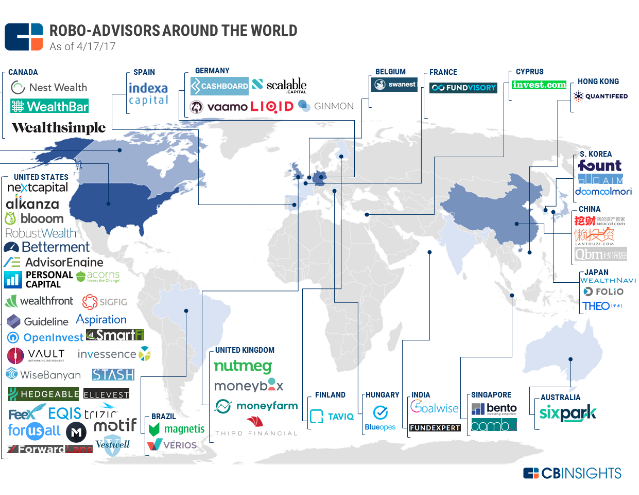

世界中にあるロボアドバイザーのスタートアップ

2017年と少し古いマップだが、世界には既に沢山のロボアドバイザー企業が溢れている。このマップから漏れている会社も沢山あるだろう。特にアメリカに集中している。

以下では、ロボアドバイザーの老舗と言えるBettermentやWealthfront、そして台頭してきているAcornsとSTASHを詳しくみていこう!

ロボアドバイザーの老舗 Betterment

2008年設立のBettermentは、この分野でもはや老舗と言える。

事業

一般顧客向けのB2C事業に加え、現在ではB2B、つまりBettermentが作り上げたロボアドバイザーのシステムを法人向けにも提供している。法人には、機関投資家と登録されている投資アドバイザーが含まれる。

加えて、自動だけではなく人間のアドバイザーが付くプレミアムサービスも提供している。この部分は、もはやロボアドバイザーではないw

AUMと顧客数

ロボアドバイザー事業に限らず、資産運用事業で最も大切な指標の一つは、AUM(Asset Under Management)、つまりいくら運用しているかだ。

BettermentのAUMは現在$15B(≒1.7兆円)、顧客数はだいたい40万だ。平均すると、一人当たり$37.5K(≒420万円)をBettermentに預けていることになる。結構な金額だ。

ニューヨーク時代のルームメートもBettermentを使っていたが、彼は資産の内20-30%程度をロボアドバイザーにて運用していた。ETFの組み合わせで比較的安定的に年率5%程度のリターンが出るから、リスクが低く安定的に低い収益が出るポートフォリオとして使っていたはずだ。

手数料

手数料は、年間当たりで運用額の0.25%。人間のアドバイザーなどがつくプレミアムの場合、0.4%だ。

僕もニューヨーク時代に使っていたが、その時は確か0.75%くらいだったと記憶している。競争が激化して、手数料を下げたのだろう。競合との差別化ポイントはいくつかあるが、最も単純で分かりやすいのが手数料であることは間違えない。

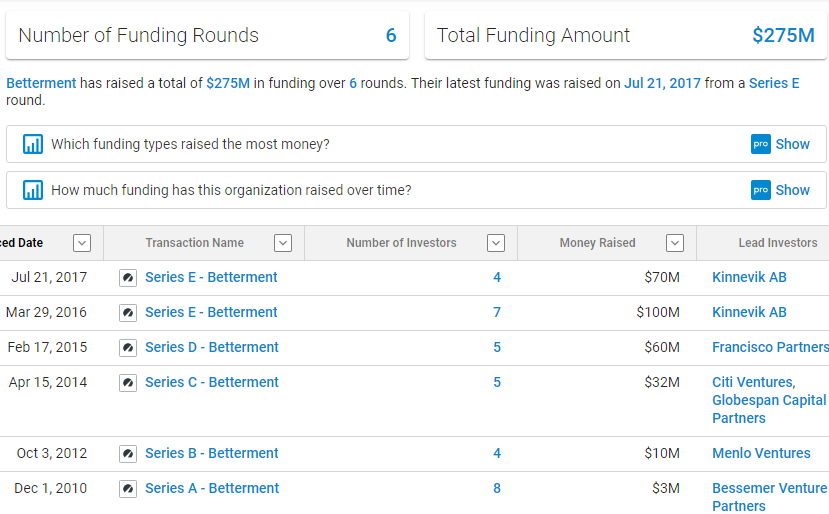

株主とバリュエーション

現在までに$275M(≒305億円)を調達している。主な投資家は、Bessemer、Menlo、Citi、そしてスウェーデンのKinnevikなどだ。

バリュエーションは、大体$800M(≒890億円)のようだ。

Bettermentと双璧をなすWealthfront

米国でのロボアドバイザーでもう一つ大きいのがWealthfrontだ。2011年に、トップVCであるBenchmarkの創業メンバーであるAndy Rachleffらによって設立された。

事業

Bettermentと同じくB2Cのロボアドバイザーがメインの事業だが、Wealthfrontはそれに加えてファイナンシャル・プラニング、更にはLine of credit(与信枠。必要な時に枠内の金額を借りられる仕組み)のサービスを提供している。

BettermentがB2Bサービスによって顧客を増やしたのに対して、Wealthfrontは同じ顧客へ異なるサービスを提供する道を選んだのだ。

AUMと顧客数

WealthfrontのAUMは$11B(≒1.2兆円)でBettermentに及ばず、顧客数もおよそ25万ほどだ。一方、平均すると一人当たり$44K(≒490万円)と、こちらの方が多い。

手数料

手数料は年間当たり運用額の0.25%の一本だ。

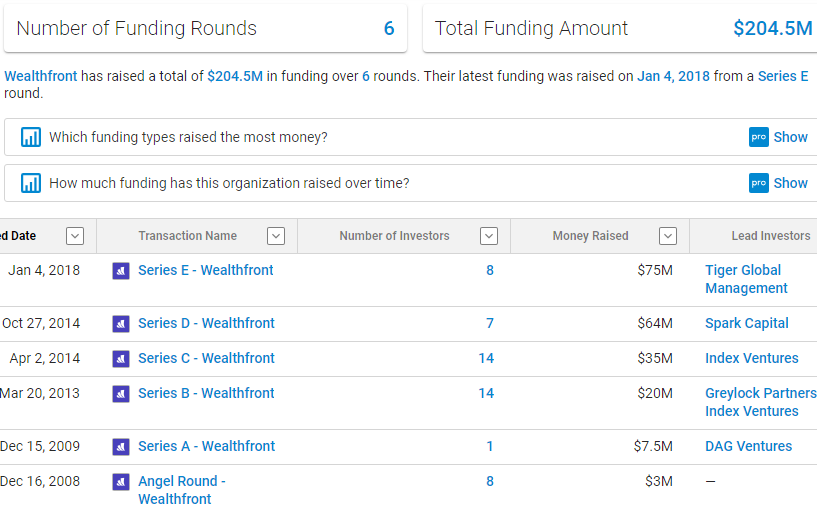

株主とバリュエーション

Wealthfrontはこれまでに$205M(≒228億円)を調達している。主な投資家は、Greylock、Index、Tiger Global、そしてAndyの古巣であるBenchmarkなどだ。特筆すべきは、エンジェルラウンドで、a16zの創業者であるMark AndreessenとBen Horowitzがそれぞれ出資していることだろう。多分Andyの友人なのだと思う。

バリュエーションは、ニュースでは、直近のラウンドはダウンラウンドで、$500M(≒560億円)らしい。

BettermentとWealthfrontいずれも、AUMの5%前後がそれぞれのバリュエーションとなっている。

小口投資のAcorns

同じロボアドバイザーでも、上記2社とは違う会社も出てきている。その代表格がAcornsだ。

事業

Acornsを使えば、自分の支出額の一定分または毎月一定額を投資にまわすことが出来る。例えば、アマゾンで100ドル使ったから1ドル分をAcorns上で銀行口座から引き落として投資にまわすという感じだ。

最大のポイントは、その金額が少額から可能なことだろう。僕も以前使っていたが、毎週10ドルから100ドルくらいを投資に振り分けていた記憶がある。

マイクロ投資に加えて、Acornsはデビットカード事業、つまり銀行業を始めた。そして、税務メリットのある退職金口座事業も始めている。

これらの動きを見ると、小口投資でミレニアル世代のお金に接点を作り、そこからデビットカードや退職金口座などむしろデジタル銀行として拡大していこうとする会社のビジョンが見える。数年後には、小口投資ではなくオンライン銀行のAcornsとなっているのではないか。

AUMと顧客数

AcornsのAUMは$1.1B(≒1,200億円)で、顧客数は210万人。平均すると、一人当たり$550ドル(≒6万円)しかない。

手数料

手数料は3パターンあり、使えるサービスによって毎月$1/$2/$3をチャージしている。BettermentやWealthfrontのように運用額の一定%ではなく、毎月定額を支払うサブスクリプションモデルだ。AUMは圧倒的に小さいが、顧客数は多いので、メイクセンスする。

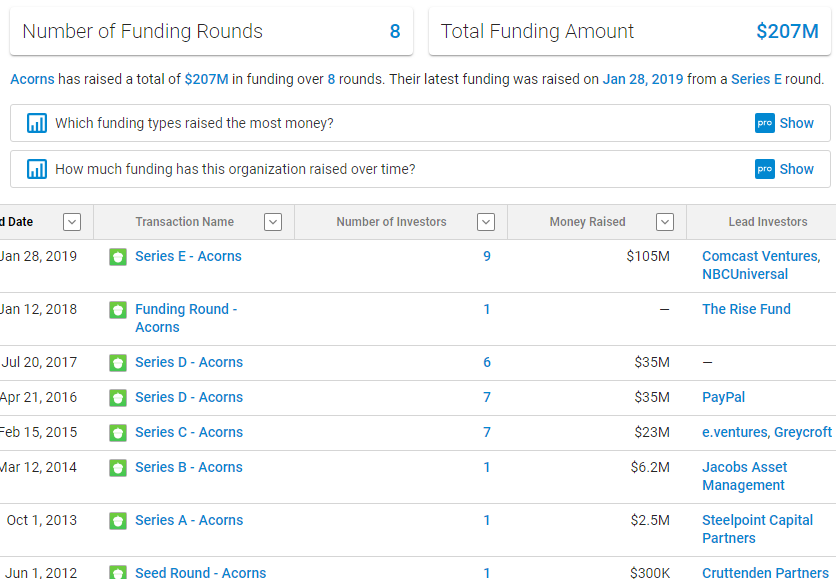

株主とバリュエーション

これまで$207M(≒230億円)を調達している。株主には、Greycroft、Bain Capital VenturesといったトップVCに加えて、資産運用大手のBlackrock、Paypal、さらにはDSTやTPGといったレートステージの投資家も入っている。

バリュエーションは直近ラウンドのポストで$860M(≒960億円)くらいのようだ。

AUMがBettermentやWealthfrontより1桁小さいのに何故?と思う人もいるだろう。以下でAUM/顧客数/手数料を単純化して、それぞれの年間売上を推定してみたので、見比べてほしい。(下記で説明するStashも含む)

AcornsとStashが他2社の想定売上高を上回った!

それぞれ別のサービスもあるので、あくまで概算だが、AUMが一桁小さいAcornsとStashだが、口座数の多さを生かしたサブスクリプションとして手数料を組むことで、上手くマネタイズをできている。

Acornsのライバル Stash

Acornsと似た事業を展開しているのがStashだ。急成長している会社で、設立はわずか3年前の2015年だ。

事業

Acornsと事業は似ていて、小口投資を皮切りに、デビットカード、退職金口座を始めた。Stock-backなど仕組みの違いはあるが、事業自体は同じと見ている。

AUMと顧客数

AUMは$449M(≒500億円)で、230万の顧客を有している。Acornsよりも多い。一人当たりでは、$195(≒2万円強)だ。

手数料

手数料は、投資については毎月1ドルで、退職金口座は毎月2ドルだ。5,000ドル以上の運用は年間当たり0.25%とあるが、おそらくこのサイズの運用額を持つユーザーはあまりいないだろう。

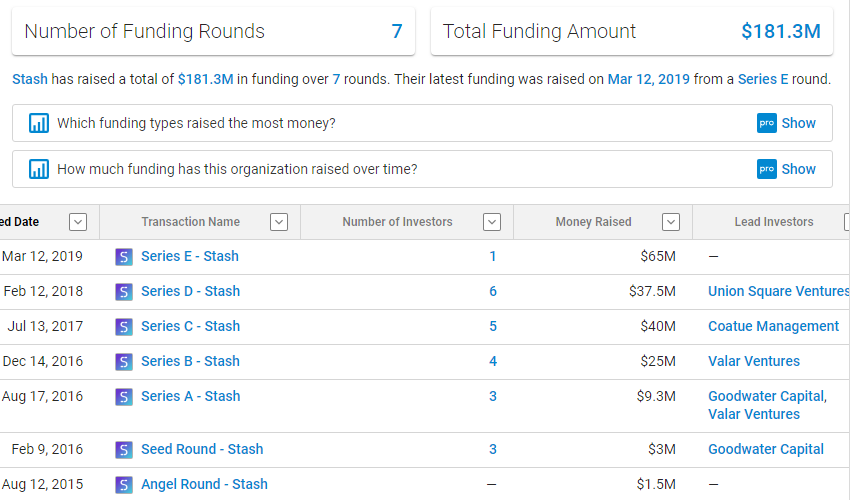

株主とバリュエーション

つい先日発表されたシリーズEを含めて、Stashはこれまでに$181M(≒200億円)を調達している。株主には、GoodwaterやUnion Square、Founders FundそしてBreyerらが並ぶ。

バリュエーションはシリーズD後のポストで$350M(≒390億円)だったようだが、グロースしているので今回更に上がっているのではないか。

まとめ

今回はロボアドバイザーを提供するスタートアップを見てきたが、いかがだっただろうか。

- BettermentとWealthfrontはAUMが$10Bを超えるアメリカの2大ロボアドバイザー企業。運用額の%で手数料を稼ぐため、AUMの大きさが重要

- 一方、AcornsとStashはミレニアルを対象にした小口投資のロボアドバイザー企業。AUMは上記2社の1/10以下だが、顧客数は一桁多く200万以上。月額定額を課金するサブスクリプションモデルで手数料を稼ぐため、AUMでなく顧客数が重要

- AcornsとStashはロボアドバイザーに留まらず、デビットカード事業など銀行業に進出。ミレニアルを対象にしたオンライン銀行を目指しているのではないか

- つまり、前者2社は資産運用会社だが、後者2社は資産運用を入口に使ったオンライン銀行の会社

- バリュエーションでは4社何れも500-1,000億円程度に。競争環境や今後更にスケールする可能性を考えると、AcornsとStashの方が楽しみか

日本をはじめ、アジアでも似た事業を行う会社が出てきている。東南アジアに当てはめると、増加傾向だが一人当たりGDPはまだまだ小さい一方、若い世代が多い東南アジアでは、AcornsやStash型の事業が今後一気に成長していく可能性があるのではないか。