今回は、ソフトバンクが巨額投資を続けているWeworkについて、見ていきたい。ソフトバンクが巨額投資を続ける等何かと注目を浴びている会社である一方、そもそもWeWorkがどうやって収益を上げていて、どういう戦略を持っているのか等、理解していない点が多かったので、今回投稿することにした。

WeWorkとは

先ず、Weworkがどんな会社なのか、簡単に見ていきたい。

Weworkは2010年に、初めてニューヨークで拠点を持った会社だ。一言で説明すると、共有オフィスを運営している会社だ。主に、大きなビルをリースで10-15年単位で借り、そのスペースを自分達でリノベーションし、大小様々な企業やフリーランサー等に貸している。

アメリカでは(少なくともニューヨークでは)、オフィス賃貸は5-10年が通常で、机や椅子等の家具は自前で揃える必要があるし、他企業との交流スペースもない。Weworkは、数ヶ月単位での賃貸を可能にし、最低限の家具も提供し、他テナント企業との交流スペースやイベント等を提供している。主に、大きなビルをリースで10-15年単位で借り、インテリアをリノベーションし、大小様々な企業やフリーランサー等に貸している。オフィステナントの需要と供給ニーズのギャップを埋めた企業と言える。

キーとなる営業指標

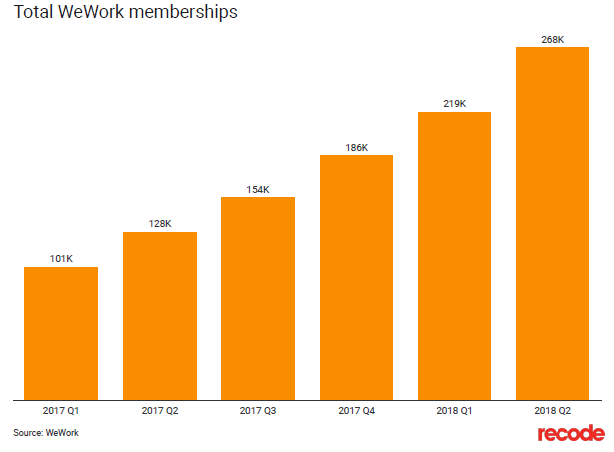

会員数伸び率:109%(2018Q2 vs. 2017Q2)

会員当たりメンバーシップ売上高:約3,950ドル/年、約330ドル/月(2017)、約3,840ドル/年、約320ドル/月(2016)

メンバーシップ売上高・成長率:約-3%

会員数

先ず、会員数について。(出所:Recode、CB Insights等)

2018年Q2時点で、約27万名。そして、1年前と比較すると、成長率が109%で約2倍に伸びていることが分かる。かなりのペースで会員数を伸ばしていると言える。

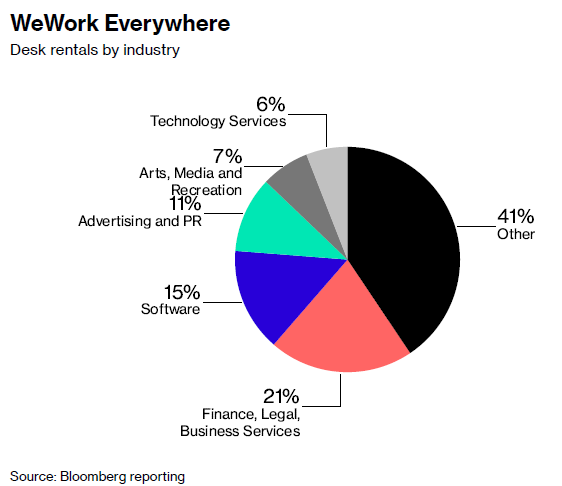

これを業種別に見ると、ファイナンス・法務・ビジネスサービスが最も多く、次がソフトウェアとなっている。この21%は、おそらく殆どが個人事業主等で、ソフトウェアはスタートアップが多いのではないかと思う。

会員について注目すべきは、大企業の会員だろう。下記のような大企業を会員として抱えており、全体の25%程度を占めているらしい。僕がニューヨークで働いていたWeWorkのパソコン販売会社であるDellのSales部隊が角部屋を持っていた。

会員当たり売上高

続いて、会員当たり売上高を見ていこう。

Weworkのメイン収益源である「メンバーシップ売上高」は2016年から2017年にかけて、4.1億ドルから8.2億ドルに伸びている。一方、それぞれの会員数は108,000名から208,000名(出所:FT)で推移したので、上記の計算となった。ここで最も大事なのは、会員当たり売上高が落ちていることだ。

僕の予想では、これは大企業等より多くの従業員数を持つ企業の割合が増えたからだと思う。WeWorkは、それを使用する1企業の人数が増えると、1人当たりの値段は落ちるようにプライシングしているからだ。例えば、2人用部屋は1,000ドル、6人部屋は2,500ドル、10人部屋は4,000ドルといった具合だ。

従って、一見するとアップセルできていなくネガティブと思ったが、彼らの戦略である「より大きく安定的な企業の顧客を増やすことが進んでいる」裏返しだろうと思う。

今後の戦略

次に、WeWorkの戦略について、見ていこう。CB Insightsのレポートが秀逸で、そこに戦略も書かれているので、これに自分のコメントを加えて書いていきたい。

海外展開

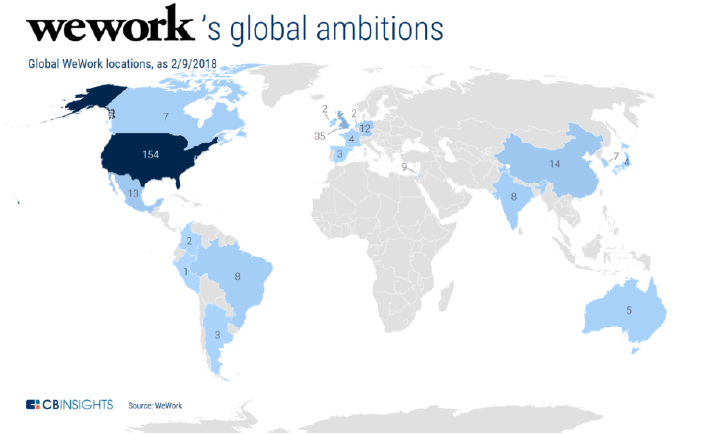

2018年2月現在、WeWorkはグローバルで295ヶ所に拠点を有している。その約半分の154ヶ所はアメリカで、更にその内の49ヶ所はニューヨークに集中している。

アメリカの他には、イギリスの35ヶ所が最も多く、中国も14と多い。中国では、このデータ時点の後だが、Naked Hubという共有オフィスのスタートアップを、2018年4月に4億米ドルで買収し、一気に拠点数を増やしている。

中国や東南アジアでは、主にCo-management(単なるリースではなく、家主と収益をシェアする代わりに、リノベーション等の設備投資費等を家主に請け負ってもらう仕組み。WeWorkからすると設備投資費用のキャッシュアウトが抑えられる代わりに、上手く行った時の収益アップサイドも減る。)とPowered by Weという、WeWorkの既存店舗でのノウハウやデータ分析を生かした、オフィススペースの設計・運営請負サービスが好調とのことだ。

ちなみに、ここ香港では現在共有オフィスが乱立している。その中でNaked Hubは大手の一つではあるが、知り合いのスタートアップ達は、家賃が下がった他共有オフィスに移動したり、政府が2年間ほど家賃補助してくれる施設へ移動している。非常に競争環境が厳しいと言える。

大企業顧客

上記で説明したPowered by WeやCo-management契約を駆使しながら、大企業顧客を増やしていくようだ。具体的には、大企業に既存のWeWorkのスペース入ってもらうというよりも、大企業が現在使っているビルのオフィススペースを、Powered by WeやCo-management契約を使い、一緒に作り上げる・リノベーションするとのこと。

この方法を使えば、設備投資によるキャッシュ・アウトも大幅に減る上、突然来月解約するということはなく安定的に収益が入ってくる。WeWorkでは、この事業を拡大するために、様々なM&Aも行っている模様だ。

オフィスビルの買収

WeWorkは、8億米ドルでニューヨークのLord & Taylorの建物や、7.85億米ドルでロンドンのDevonshire Squareのオフィスビルを買っている。(Lord & Talorはまだクローズしていない模様。Wework単体ではなくファンドを作って買収しているらしい。)

世界中であらゆるオフィスビルの不動産を見ている中で、リースで賃貸するよりも買ってしまう方が得になる案件も見つかるだろう。ファンド形式にすれば、マネジメント・フィーも取れるし、自社でリノベーションをして価値を高めて売却すれば、売却益も入る。資金に制限があるので、全て不動産を保有するわけではないものの、WeWorkはリース賃貸だけでなく、自前のビルも保有し始めていることは覚えておくべきだろう。

周辺ビジネスの展開

全体に対するインパクトは小さいが、WeWorkはM&Aも含めて、共有オフィスビジネスの周辺事業を始めている。例えば、WeLiveというシェアハウス事業や、Rise by Weというヨガスタジオやスパを有するウェルネス事業、WeWork Labsというアクセレレータに近い事業等だ。

今後も、不動産に関連した様々な事業を始める一方、採算や本業とのシナジーに乏しいと判断した事業は閉じてを繰り返し、第二・第三の収益の柱を構築していくだろう。

損益計算書

次に、損益計算書を見ていこう。FTの記事にWeWorkが債券を発行した際の一部資料が載っていたので、そこから引用する。

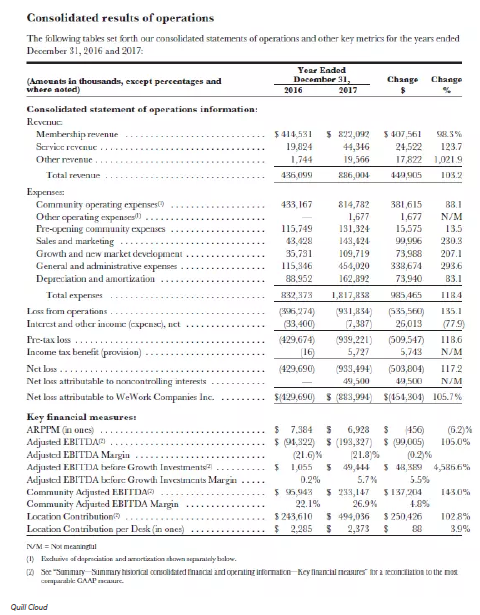

先ず、彼らのメインの収益源であるメンバーシップ売上高は2017年時点で8.2億ドルで、98%成長と前年と比較して倍に成長している。一方、リース費用を含むコミュニティ営業費用も4.3億ドルから8.1億ドルとおよそ倍増していて、メンバーシップ売上高とほぼ同じ水準だ。ここに一般管理費やマーケティング費用等が乗っかり、営業ベースでは9.3億ドルの赤字となっている。

Community Adjusted EBITDA等、計算方法がよく分からない利益指標が載っているが、基本は、売上が倍増している一方、赤字幅も倍以上に膨れているというのが現状だ。

ソフトバンクが更に100億ドルの巨額資金をつぎ込む噂がある等、WeWorkはしばらくの間赤字幅はあまり気にせずに、とにかくグローバルで面を取る、つまりマーケットを取りに行くのだろう。

個人的には、WeWorkがマーケットを取り切ることは可能だと思う。僕が利用していたニューヨークでは、幾つか競合がいた共有オフィス市場を、数年間でWeWorkはほぼ取り切った。スタートアップや中小事業者やフリーランスにとっては、強い意味があるのはWeWorkのコミュニティだろう。独自のSNSでテナントとして入っている会社と繋がる機会があるし、同じビルのテナントであればハッピーアワー等で知り合うことは容易だ。それぞれの国や地域で事業を調整する必要があるが、中国のNaked Hubのようにその国の主要プレーヤーをM&Aしていければ、その調整も可能になる。WeWorkはeBayやGoogleが中国展開するのを失敗するのをよく学習しているはずだ。

マーケットを取り切った後に、賃貸の値段を上げたり大企業顧客を増やし、マーケティング費用を減らせば収益を出すことは可能に思う。マーケットを取り切るまでの十分な資金も確保しているはずだ。

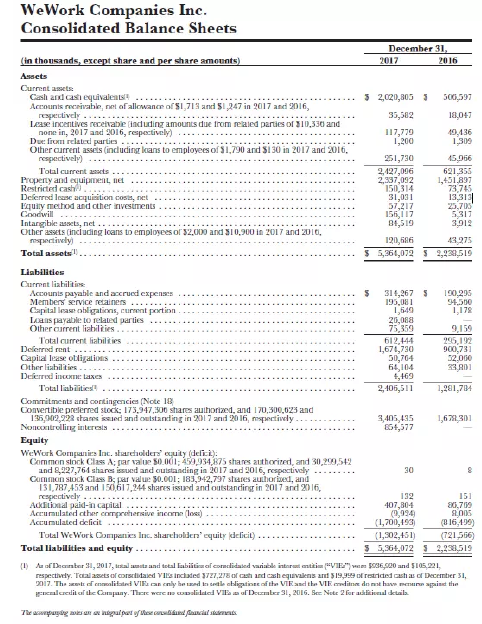

貸借対照表

続いて、貸借対照表を見よう。

有形固定資産(Property and equipment, net)を見ると、2016年から2017年にかけて、14.5億ドルから23.3億ドルに大幅に増加していて、8.8億ドルも増えている。FTは、この有形固定資産をoperating leaseと言っている。加えて、ここには、上述した買収したビル分も乗ってくるはずだ。

他に触れるとすれば、2017年に16.7億ドルの未払家賃(Deferred Rent)や34億ドルのConvertible preferred stock(転換優先株式)、17億ドルの累積赤字だろうか。

未払家賃は、家賃合計を賃貸期間で割った金額と、Free Rent Period(最初の3-5ヶ月の賃貸無料期間)の無料分の差異。転換優先株式は、例えばソフトバンク等から調達した資金である。

資金調達・株主

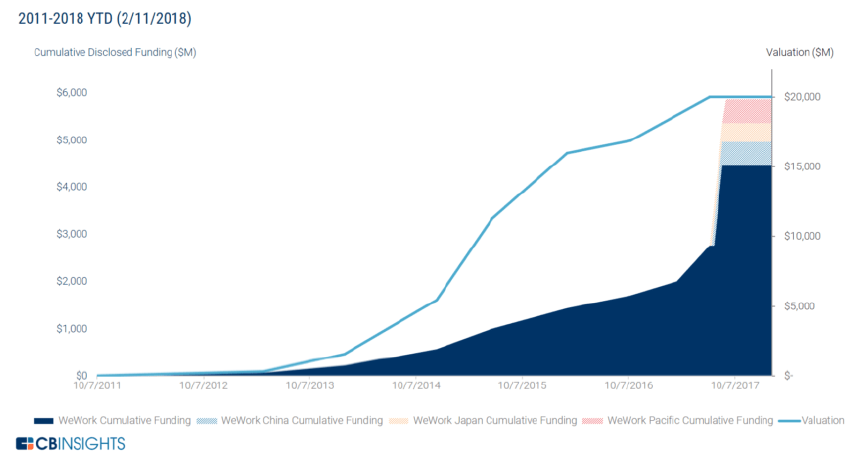

最後に、参考までにこれまでの資金調達及び株主について書いておく。

以下は、2018年2月時点の公表ベースのWeWorkの資金調達を示したグラフだ。2014年にユニコーンになって以来、毎年10億ドルのペースで資金調達をしている。凄まじい。。。

他のポイントとしては、WeWork China、WeWork Japan、WeWork Pacificがそれぞれ別に資金調達をしているということだろう。

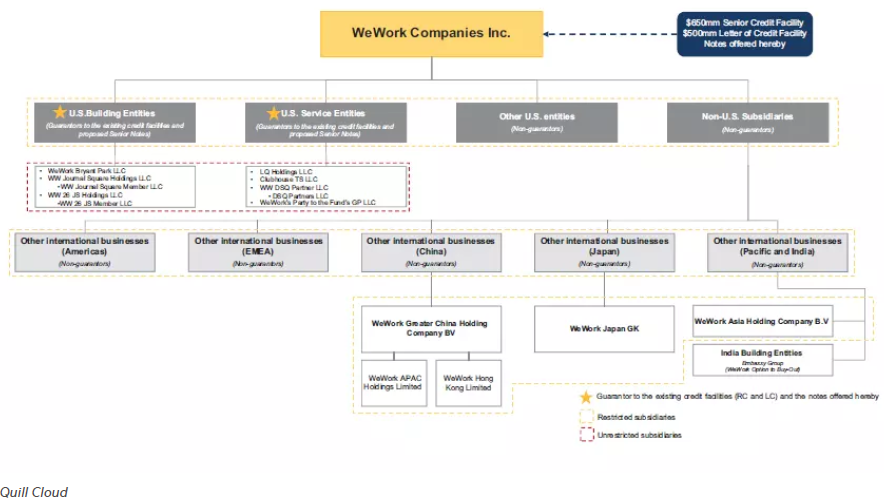

ちなみに、WeWorkのCorporate Structure(企業構造)は以下のようになっていて、中国や日本、インド等は別エンティティを作っている。

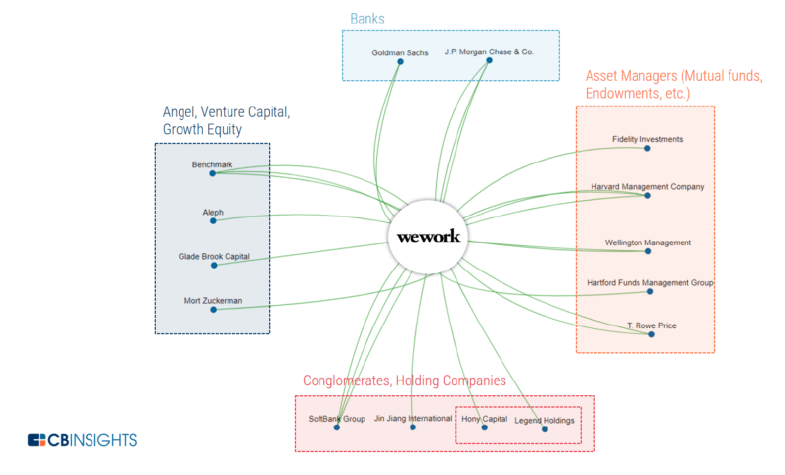

株主を見てみると、多様なプレーヤーが入っている。Benchmarkはシリコンバレーの老舗VCだが、それ以外にGSやJPM等の投資銀行、FidelityやWellington等のミューチュアルファンド、そしてソフトバンク、更にはHony CapitalやLegend Holdings等中国の投資家も入っていることが分かる。

まとめ

今回は、WeWorkについてみてきたが、いかがだっただろうか。

僕自身のTakeawayを挙げると、以下になる。

- 売上倍増に対して同じくほぼ倍増している損失水準

- Co-management agreementやPowered by Weを使った大企業顧客の獲得戦略

- 単なるサブリースに加えて自社ビルを保有してのリース事業の開始(正確にはファンドを作ってビルを買収)

Uber等他巨大未上場テック企業もそうだが、大幅に赤字を出しているこれらの企業が黒字化するのか、するのであればその収益構造や戦略はどんなものなのか、引き続きチェックしていきたいと思う。

ソフトバンクも投資!AI スタートアップのSensetimeが凄い

ソフトバンクも投資!AI スタートアップのSensetimeが凄い  香港Tink Labsも ユニコーン含むスタートアップの倒産はこれからじわじわ出てくる

香港Tink Labsも ユニコーン含むスタートアップの倒産はこれからじわじわ出てくる  サラダ専門店sweetgreenがなぜユニコーンに!? そのブランドイメージとテクノロジー

サラダ専門店sweetgreenがなぜユニコーンに!? そのブランドイメージとテクノロジー  貨物輸送業に切り込む 世界で最もセクシーでないユニコーン Flexportのビジネスモデル

貨物輸送業に切り込む 世界で最もセクシーでないユニコーン Flexportのビジネスモデル