前回に続いて東南アジアのスタートアップ投資の第2弾をお届けしよう。今回は、投資ラウンドと個別の投資事例についてだ。

投資ラウンドとは

投資ラウンドというのは、スタートアップが成長いく中でどの段階における投資かを示す。一般的に、エンジェル・シード・シリーズA・シリーズB・・・と続き、アルファベットが後ろになればなるほど、遅い段階での投資になる。

僕の理解では、エンジェルはまだ製品も何もなく、創業者とビジネスの構想があるだけの段階。シードはサービスや製品のプロトタイプができて、これからそれらを市場に投入する段階。シリーズAは売上が立ち始めた位のイメージだろうか。

東南アジアにおける投資ラウンドの特徴

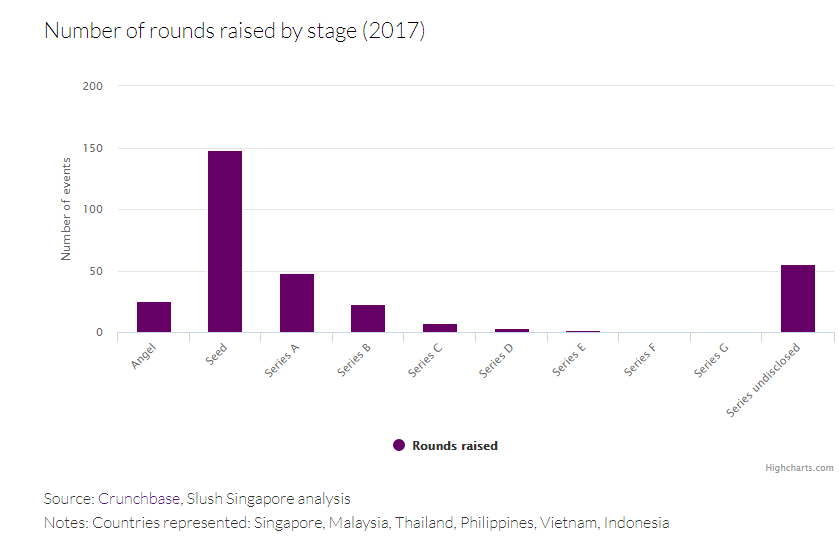

各投資ラウンドの数を見ると、シードが圧倒的に多く、シリーズAがそれに続いていて、他のラウンドを大きく引き離している。シードからなだらかにその数が減っていくのが自然な気がするが、現状ではシードまでは資金調達ができたものの、それが実際に売上を上げるまで行きつかなかった場合が多いということだろう。

加えて、後でも書くが、シリーズA以降の下がり具合も極端で、シリーズBからDにかけて、投資家があまりいなかったり、投資が集まりにくいのが現状だと思う。

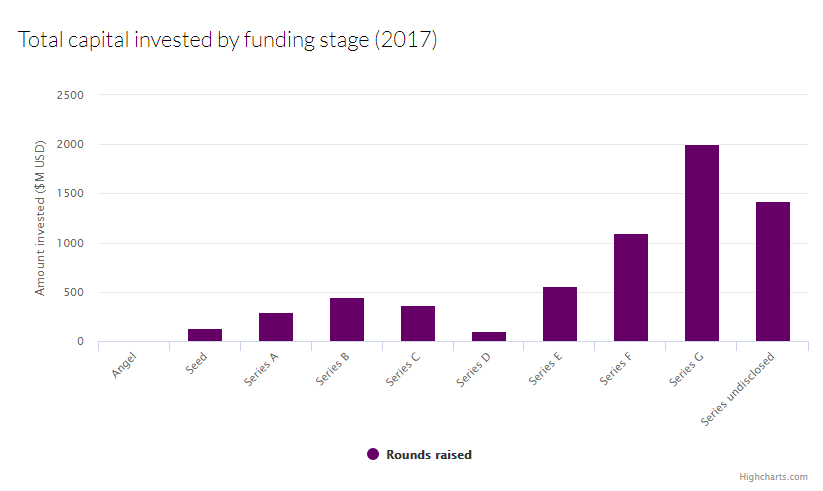

次に、各投資ラウンドの金額合計を見てみる。シリーズFやGに投資が集中しているのは、これらのラウンドで1件当たりが非常に大きな投資が行われているからだ。一方、特にシリーズDはグラフがへこんでいて、ここだけ金額が明らかに低い。僕の感覚では、上述の通り、シリーズDに限らず、シリーズBからD、つまり売上が成長し始めて更にアクセルを踏んで成長したい時の投資資金の出し手が限られていると思う。シリーズE以降で、その分野で勝てることが明確に分かった後は、例えばソフトバンク然り、アリババ然り、テンセント然り、その他その分野の大企業然り、相応の投資家が存在する。しかし、その前の段階の投資家は明らかに不足していると言える。

本論とはあまり関係ないが、所謂コーポレートベンチャーキャピタル(”CVC”)はシリーズAに張っている場合が多く、大抵は独立系VC等の後追いをしていることが多い。

東南アジアにおける大型案件

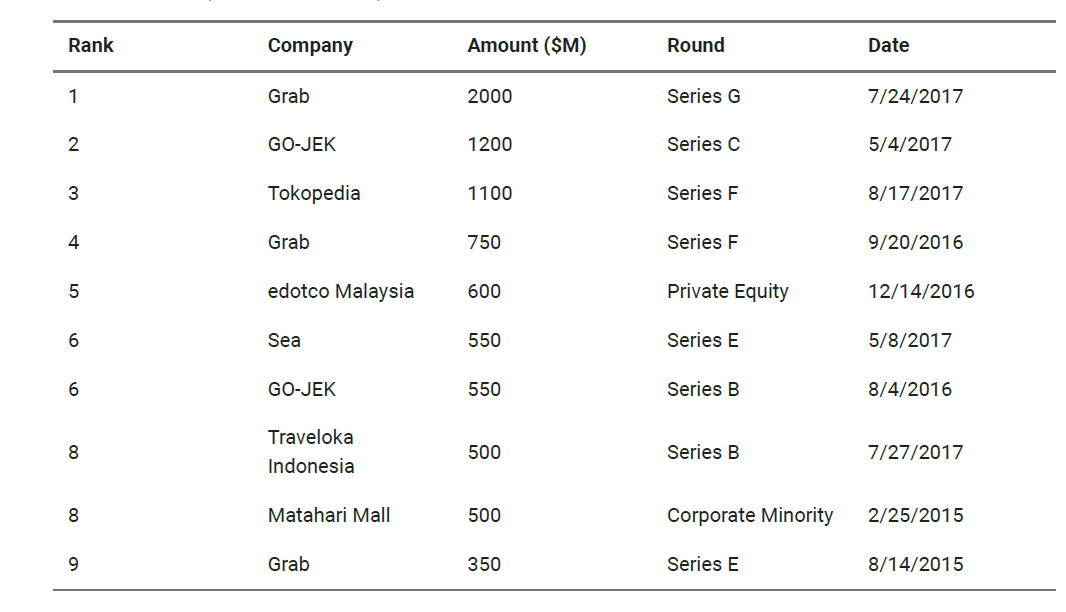

次に、個別の案件を見ていこう。特に代表的な大型のものを見ていきたい。

上の表は、東南アジアで実施された大型の資金調達事例の一覧だ。(出所はCB Insights)2017/9時点のものだが、GrabやGo-Jekのライドシェア、TokopediaやMatahari MallのE-Commerceの2つに大別できる。これらは、世界的にも勝者が確定し、特定の企業に大型の資金が集まっている分野だ。

ちなみに、SeaはGraneraというゲーム、ShopeeというE-Commerce、AirpayというFintechを傘下に抱える企業で、現在はNY証券取引所に上場していて、$4.1B(約5,000億円)のバリュエーションがついている。東南アジアのテクノロジー・スタートアップの最初の成功事例として認識されているとの理解だ。

Traveloka Indonesiaは、例えばExpediaやTrip.comのようなオンラインの旅行予約サイトである。この分野は巨大企業が出てきていて、香港でもKlookというスタートアップが最近ユニコーン(株式価値1,000億円以上の未上場スタートアップ)になっている。

アメリカや中国と比較すると、大型の資金調達は分野にまだ偏りがあり、今後徐々に他分野の大型プレーヤーが出てくるのだと思う。

まとめ

今回は、東南アジアにおけるスタートアップ投資の投資ラウンドの特徴や個別の大型な資金調達案件を見てきた。まとめは以下の通りだ。

- 東南アジアでは、シードが圧倒的に多く、シリーズAがそれに続く一方、シリーズB-Dにギャップ有り

- 大型案件は、ライドシェアとE-Commeceにやや集中

次回は、自分が特に関心を持っている、東南アジアにおけるExit方法について、書いてみたい。