先日シンガポール訪問した際、とある先輩投資家と話している中で、VCファンドのパフォーマンスはビンテージ、つまりいつファンドを起ち上げるかが大切だ、と話を伺った。

何となく感覚として納得したものの、実際にどうなのだろうかと思ったので、今回は、データを見ながらビンテージとVCファンドのパフォーマンスを検証していきたいと思う。

ビンテージとVCファンドのパフォーマンス概観

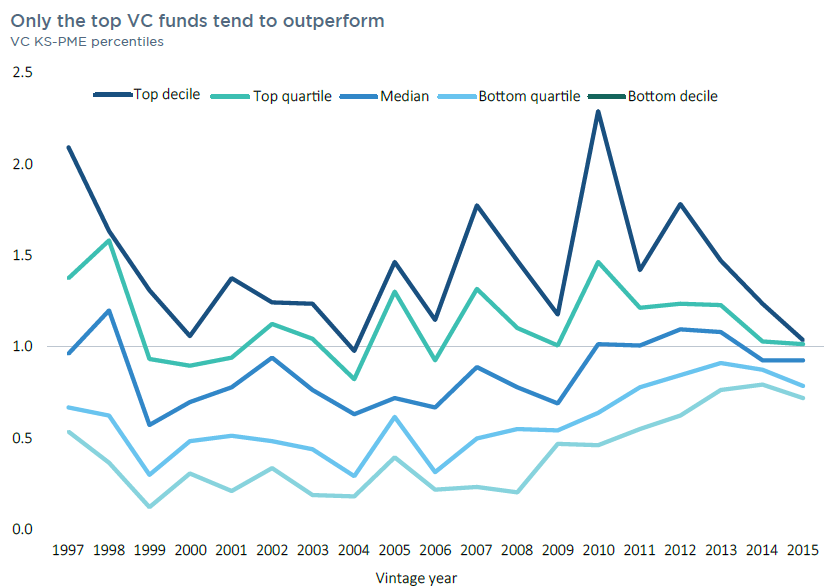

上のグラフは、アメリカのVCファンドを、パフォーマンス毎に区分し、それらのパフォーマンスをビンテージ年毎に示したものだ。(出所:Pitchbook)

先ず、Top Decile(上位10%)のVCのみが、安定してリターンをもたらしていることが分かる(2004年を除く)。Top Quartile(上位25%)に入れたとしても、リターンがマイナスになることが多い。それ以下はかなり残念な状況だ。

これは、VC投資の本質を示しているのではないかと思う。つまり、VCファンドのリターンは、Power Law(べき乗測)に従っているというものだ。べき乗測とは、ポートフォリオの中で最も企業価値の高い会社数社が、ファンド価値の大半を占めるという原理のことだ。

Top Decileのファンドがそれ以下のファンドのパフォーマンスを大幅に凌駕するのは、これらのファンドが所謂ホームラン・ディールを当てたからだろう。その以外の投資先のパフォーマンスがどうであろうと、例えばそのファンドがWhatsappやFacebookに投資できれば、莫大なリターンを受理できるということだ。

次に、やはりビンテージ年毎にリターンが大幅に振れていることが分かる。例えば2010年はTop Decileのリターンが2.0倍を超えている一方、2004年や2006年は1.0倍付近のトントンだ。2001年のドットコムバブル崩壊や2008年のリーマンショック付近はリターンが低いことも言えるだろう。

同じVCファンドのビンテージ毎のパフォーマンス分析

続いて、マクロのデータではなく、個別のファンドにおけるビンテージ毎のパフォーマンスを見ていきたい。

アメリカでは、年金基金がVCファンドの大口LPとして投資をしているのだが、彼らは自分たちが投資したVCやPE毎のパフォーマンスを公開している。以下で僕の気づきや分析を書いていくが、興味がある人はこちらから見れるので、リンクを掲載しておく。

TopパフォーマンスのVCファンド

同じファンドの各ビンテージを見ていく前に、僕がデータを見た中で最も高いパフォーマンスを誇るVCファンドを見ていきたい。

| VCファンド名 | ビンテージ年 | 投資マルチプル | ネットIRR |

| Menlo Ventures Ⅶ | 1997 | 4.7x | 136% |

| Menlo Ventures Ⅺ | 2011 | 4.9x | 75% |

| Union Square Ventures 2004 | 2004 | 13.5x | 67% |

| Union Square Ventures Opportunity Fund | 2010 | 2.6x | 63% |

先ず目を引くのは、Menlo Ventures 1997のネットIRR136%だ。IRRとは、毎年の複利のことで、IRRが136%ということは、その投資が1年後には236%の価値になっているということだ。神的なファンドであると言えるだろう。Menlo Venturesはシリコンバレーの老舗VCだが、その初期はシアトルベースのF5 Networksというテック会社への投資がホームランだったことが知られている。

続いて、Union Square Ventures 2004だ。Union Square Venturesはニューヨークに拠点を置くVCで、Fred Wilsonが率いている。彼が毎日更新しているブログは有名だろう。IRR67%も凄いが、投資マルチプルが13.5xというのは半端ないリターンだ。投資マルチプルとは、投資回収額を初期投資額で割ったもので、13.5xというのは、投資した1が13.5になって帰ってきたということだ。

各VCファンドのビンテージ毎のパフォーマンス比較

次に、幾つかのVCファンドのビンテージ毎のパフォーマンスを比較してみよう。継続的に複数を起ち上げている幾つかのファンドをピックアップしてみた。

Menlo Ventures

先ずは、先ほど取り上げたMenlo Venturesを見ていこう。(出所:Washington State Investment Board)

| ビンテージ | 投資金額($M) | 投資マルチプル | ネットIRR |

| 1981 | 3 | 1.3x | 6% |

| 1983 | 20 | 1.6x | 7% |

| 1988 | 25 | 5.1x | 42% |

| 1993 | 2.6 | 3.1x | 41% |

| 1997 | 25 | 4.7x | 136% |

| 1999 | 50 | 0.5x | -9% |

| 2001 | 200 | 1.0x | -0.1% |

| 2006 | 150 | 1.7x | 11% |

| 2011 | 85 | 4.9x | 75% |

| 2015 | 25 | 1.0x | 2.5% |

先ず、1981年に初めてWashington State Investment BoardからLP投資を受けて以降、これまで10本のファンドを起ち上げているところが凄い。過去のファンドのパフォーマンスが良くないと、次のファンドは起ち上げることが困難になるので、それを35年近く続けていること自体が凄いと言える。

一方、これだけのパフォーマンスを上げているMenlo Venturesでも、1999年と2001年のファンドはマイナスリターンだ。おそらく2001年に崩壊したドットコム・バブルの影響をもろに受けて、投資先のスタートアップが死んでしまったのだろう。これを見て思うのは、ビンテージの大切さ、特にバブル崩壊の影響を受けるか否かがファンドのパフォーマンスに大きく影響を及ぼすということだ。

Union Square Ventures

次に、こちらも上記で挙げたUnion Square Ventures(”USV”)を見てみよう。(出所:University of Texas Investment Management Company)

| ビンテージ | 投資金額($M) | 投資マルチプル | ネットIRR |

| 2004 | 22.2 | 13.5x(13.9x) | 67% |

| 2008 | 22.8 | 0.04x(2.9x) | 22% |

| 2010 | 16.1 | 2.6x(3.3x) | 63% |

| 2012 | 21.5 | 0.1x(1.8x) | 25% |

| 2014 | 8.9 | 0.0x(0.9x) | -9% |

| 2014 (Opportunity) | 6.0 | 0.0x(0.9x) | -5% |

先ず、投資マルチプルを見ても、IRRを見ても、直近と以前のファンドでかなり開きがある。これについて、カッコ書きでExitしていない投資先の価値を加算して調整した数値を載せておく。

USVは、Menloと比較しても、パフォーマンスがより安定していると言える。2004と2008のビンテージファンドはそれぞれ素晴らしい業績を残しているが、2008や2012も安定している。

リーマンショックが起きたのが2008年9月。この直前に投資をしているとかなり痛い目に合うはずだが、USVは2004年と2008年にファンドを起ち上げていて、上手くそれを回避できたのだと思う。(回避できなかった投資先もあったかもしれないが。)

Foundry Group

続いてFoundry Group。(出所:University of Texas Investment Management Company)

Foundryは、TechstarsというY Combinator等と並んで著名なアクセレレータ・プログラムの創業者であるBrad Feld等によって作られたファンドだ。コロラド州デンバー近くにあるBoulderという街を拠点にしている。

| ビンテージ | 投資金額($M) | 投資マルチプル | ネットIRR |

| 2007 | 39 | 3.8x(5.0x) | 45% |

| 2010 | 43 | 0.3x(1.4x) | 11% |

| 2013 | 38 | 0.0x(1.4x) | 18% |

| 2013(Select) | 43 | 0.5x(1.7x) | 55% |

| 2016 | 8 | 0.0x(0.9x) | -14% |

先ず、今後投資先のバリュエーションが上がり、パフォーマンスが上がっていくだろう2016を除いて、安定的なパフォーマンスを上げていると言える。

先ほどUSVのコメントで、上手くリーマンショック期を回避したと書いたが、Foundryはリーマンショックの直前に起ち上げた2007年ビンテージファンドで非常に高いパフォーマンスを上げている。

また、Foundryは教科書通り、3年毎に新たなファンドを起ち上げていることも分かるだろう。通常、VCファンドは3年位で集めた資金を投資し、残りの5年とか7年の期間で回収をする。これを3年置き位に、新たなファンドを起ち上げることで繰り返していくのだ。

New Enterprise Associates

続いて、New Enterprise Associatesだ。(出所:California State Teachers’ Retirement System)こちらは、メリーランド州にあるVCで、老舗VCの一つと言える。

| ビンテージ | 投資金額($M) | 投資マルチプル | ネットIRR |

| 1996 | 40 | 3.4x | 64% |

| 1998 | 50 | 1.6x | 30% |

| 1999 | 60 | 0.3x | -6% |

| 2000 | 200 | 0.9x | 4% |

| 2001 | 25 | 0.7x | -3% |

| 2003 | 75 | 2.0x | 15% |

| 2006 | 158 | 0.9x | 9% |

| 2009 | 61 | 0.7x | 19% |

| 2012 | 129(160) | 0.05x | 18% |

| 2015 | 39(195) | 0.0x | -1% |

まだ投資している最中の2015年ビンテージファンドを除くと(カッコ内はCalifornia Stateがコミット(約束)した投資金額)、全体的に安定したリターンを出しているが、1999年、2000年、2006年は特にパフォーマンスが良くない。これらは、何れも上述したドットコム・バブルとリーマンショックの影響を受けたからだと推測する。

ちなみに、アメリカでトップVCと言われるSequoia、Accel、KPCB、a16z等は、年金基金の公表情報で確認できなかった。おそらく、パフォーマンスを公表する年金基金からのLP投資を意図的に受けていないのだろう。(a16zはWall Street Journalで記事があり、以下などで一部確認可能。)

アジアのVCによる、アメリカ年金基金からの資金調達

年金基金が公表しているLP投資先のパフォーマンスを読み込んでいて、幾つかアジアのVCが含まれていたので、参考までに紹介しておこう。

先ずは、GGV。中国とシリコンバレーに拠点を置くVCで、中国とアメリカを中心に、例えば、Alibaba、先日上場したXiaomi、Airbnb、決済のSquare、中国の巨大ライドシェアDidi等に投資している。

他にも、SAIF PartnersやGobi Partners等、僕が知り合いのいる中国のファンドが調達をしていた。イスラエルのVCファンドも幾つか見られた。

一方、残念なことに日本のVCファンドの名前は確認できなかった。PEだと、唯一Carlyle JapanがCalpersから調達していたようだ。(あくまで、アメリカのCarlyleのJapanチームが独自でファンドレイズしたということだが。)

パフォーマンスが公開される等、守秘性を重んじる場合デメリットもあるが、VCファンドに流しているお金の総量を考えると、アメリカの年金基金から資金調達することは、LP選定において、日本関連のVCが一つの目標にしても良いかもしれない。

JAFCOのパフォーマンス

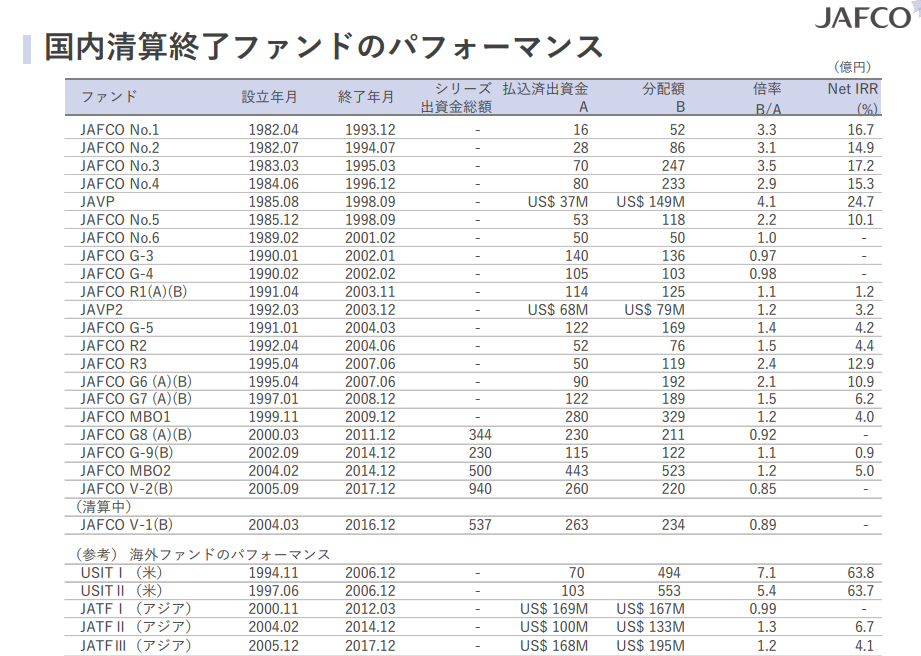

最後に、日本が誇る老舗VCであるJAFCOが、上場企業であることもありそれぞれのファンド・パフォーマンスを公表していたので、それを見てみよう。(出所:JAFCO決算説明資料)

1980年代のビンテージファンドは安定的に収益を上げているが、1990年以降は、失礼に当たるかもしれないが、それほどパッとしないパフォーマンスと言えるだろう。一方、1990年代がビンテージの米国ファンドは素晴らしいリターンを上げている。アジア・ファンドはイマイチなリターンだ。

まとめ

今回は、VCファンドのパフォーマンスとビンテージを中心に見てきたが、いかがだっただろうか。まとめとして、本投稿でのTakeawayを以下に纏めておこう。

- 上位10%のVCのみが、安定したリターンを生んでいる

- ビンテージ年毎に、リターンの幅は大きく振れる

- トップ・パフォーマンスのファンドは、Menlo Ventures 1997のネットIRR136%

- Union Square Venturesの投資マルチプル13.5xも驚異的

- バブル崩壊の影響を受けるかがファンドのパフォーマンスに大きな影響を及ぼす

- アメリカの年金基金からLP投資を受けている日本のVCはまだ見受けられない