先日、Qualtricsというアメリカの会社が、ドイツの巨大ソフトウェア会社SAPに、80億米ドルという巨額で買収された。今回は、このQualtricsについて分析・紹介していきたい。

Qualtricsとは

Qualtricsは2002年に設立された会社で、本社はモルモン教で有名なアメリカのユタ州と大リーグマリナーズの拠点があるワシントン州シアトルにCo-HQとしてある。

会社は、B to BのSaaSサービスをメインに提供している。具体的には、以下の図にある4つの分野、顧客・従業員・製品・ブランドに関わるアンケートの、準備・実施・分析を一括したプラットフォームを提供している。

僕もMBA時代に、各授業の最終回に、Qualtricsのプラットフォームでアンケートに答えた記憶がある。元々アカデミックの用途で出発した会社であり、現在も多くの学校が顧客になっているはずだ。

1,900名以上の従業員が、日本やアイルランド、英国、シンガポール等20ヶ国のオフィスで働いている。

Keyとなる営業指標

財務諸表について後で見るが、その前にKeyとなる営業指標を見ていきたい。

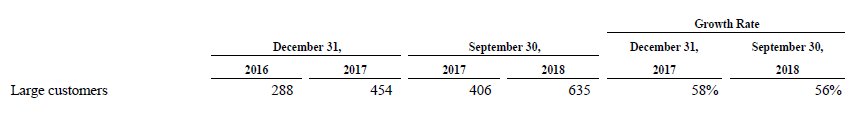

内、大口顧客(年間売上高10万米ドル以上):454(2017)

大口顧客数の成長率:56%(2018 9ヶ月)

売上の2%以上を占める顧客数:0

ARRの継続成長

Net Retention Rate:122%(2018 9ヶ月)

売上高に対するマーケティング費用の割合:約50%(2016・2017)

海外売上高の割合:23%(2018 9ヶ月)

顧客

Qualtricsは、現在約9,000の顧客を抱えている。この内、年間売上高が10万米ドルを超える大口顧客数は2017年末時点で454、2018年9月末時点では635と、成長率が非常に高い。営業チームのレベルが高いということだろう。

一方で、売上の2%以上を占める顧客は無く、売上の分散が出来ている。

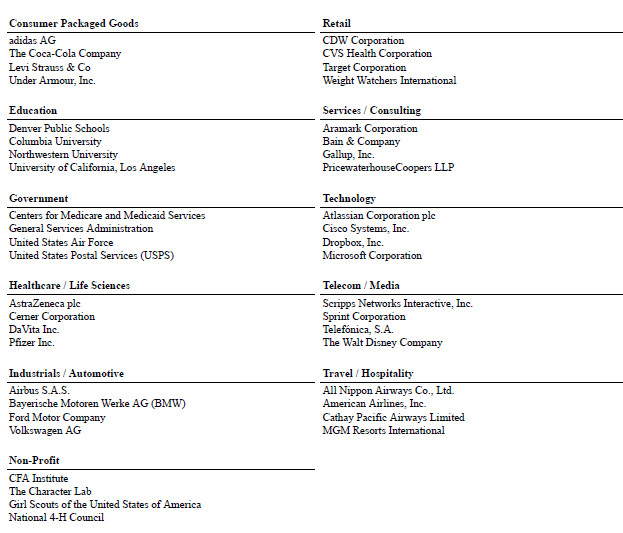

以下の大口顧客の一部を見ると、様々な業界(政府や大学、NGOを含む)に顧客が分散していることが分かる。日本の会社ではANAが入っているし、僕の母校であるコロンビア大学、更にはアメリカのガールズスカウト等が確認できる。

ARRの継続成長

ARRとは、Annualized Recurring Revenueの略で、年間当たりの継続売上高だ。SaaS企業は、月又は年間当たりで継続課金していくビジネスであり、ARR又はMRR(Monthly Recurring Revenue)は重要な指標の一つだ。

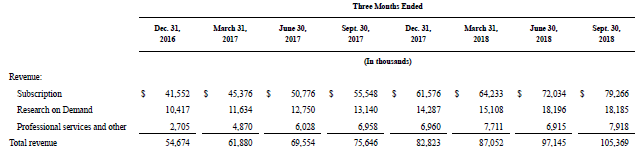

ARR自体の表記は無かったが、四半期ベースのサブスクリプション売上高は継続的に成長していることが分かる。

Net Retention Rate

Qualtricsは、同じ顧客のサブスクリプション売上高を四半期ベースで比較してこの指標を計算している。2018年9月時点でNet Retention Rateが122%というのは、同じ顧客当たりの売上高が増えていることを示している。主な理由は、同じ顧客内の一つの部門がQualtricsを使い、その評判を聞いた他の部門が使い始めたことらしい。これに加えて、同じ顧客がQualtricsの他サービスを使うUpsellも理由だろう。

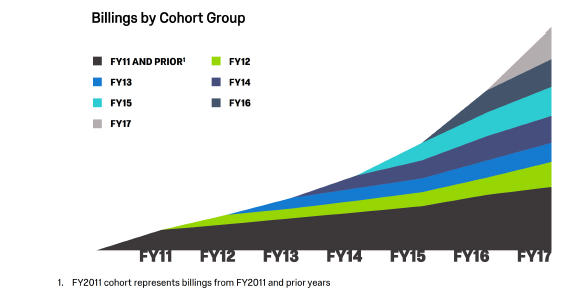

下のグラフは、顧客がQualtricsを使い始めた年毎の売上高推移を示している。何れのコホート(この場合、それぞれの年毎グループ)も年が経つに連れて、売上高が増加していることが分かるだろう。

売上に対するマーケティング費用の割合

Qualtricsの売上に対するマーケティング費用の割合は約50%だ。アメリカの上場SaaS企業は、この比率が20-60%程度のレンジだと理解している。Qualtricsの50%は決して低くはないが、「積極的にマーケティングを行って新規顧客を獲得していく」とProspectusに記述があるし、今後も一気にマーケットを開拓していくのではないだろうか。

海外売上高の割合

2016年、2017年、2018年9ヵ月で見ると、海外売上高の割合は19%、21%、23%と伸びている。彼らの成長プランにも海外事業の拡大が謳われており、今後更にリソースを投入していくだろう。

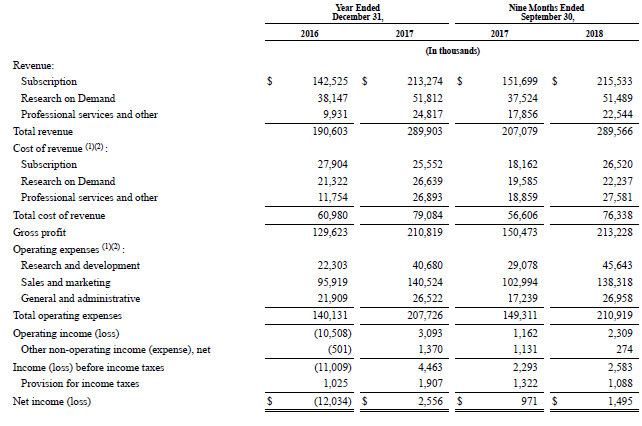

損益計算書

続いて、損益計算書を簡単に見ていこう。

上記の通り、売上高が順調に成長している。コアとなるサブスクリプションに加えて、サブクプリプションの顧客に対して行うワンタイムのサービスで、顧客数が増えるに従って売上高も上がっている。

リサーチ:49%

プロフェッショナル・サービス:-8%

セグメント毎の粗利益率を計算してみると、サブスクリプションが圧倒的に高く、リサーチは49%、プロフェッショナル・サービスに至ってはマイナスであった。粗利益率を見て言えるのは、リサーチやプロフェッショナル・サービスはあくまでサブスクリプションをサポートする位置づけである、ということだろう。

その他では、2016年度は強気のマーケティングをかけたせいか赤字だが、2017年以降は当期純利益で黒字になっていることが分かる。

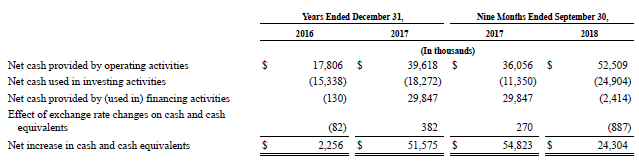

キャッシュ・フロー

先ず、キャッシュ・フローを見ると、2016年から継続的にプラスであることが分かる。2017年には、優先株式での資金調達分が$29M入っていることもあり、大きく増加している。

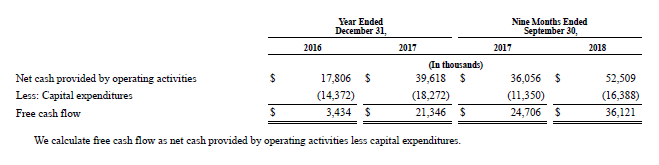

フリー・キャッシュフローも載っていたので見てみると、こちらも2016年から継続的にプラスであることが分かる。上記で2016年の当期純損失が出ていると言ったが、フリー・キャッシュフローベースではプラスなので問題はない。

当期純損失な一方、フリー・キャッシュフローがプラス(営業行為によるキャッシュフローがプラス)なのは、前受収益によるものだろう。例えば、3年契約をした顧客が、前払いでそのフィーを支払った場合、キャッシュフローではその分が取り込まれるが、損益計算書上では、売上とならず、代わりに貸借対照表で、その売上分のタイミングが来るまで負債として眠ることになるからだ。

僕は、ニューヨーク時代に、Quickbooksというサービスを使って財務諸表をゼロから全て自分で作っていたので、似たような仕訳をしていた記憶が蘇ってきた笑

株主

Accel:17.2%

Insight Ventures:16.0%

Sequoia Capital:10.7%

バリュエーション

SAPによる買収額は80億米ドルに対して、2018年9ヶ月分をを1年間に修正した売上高は3.9億米ドルだ。つまり、売上高マルチプルが約21倍だ。アメリカの上場SaaS企業の場合、将来1年間の売上高マルチプルがせいぜい15倍なので、割高であると言える。(15倍でもかなり高い感覚)

だが、SAPは、自社でQualtricsにクロスセルできる顧客を抱えていることに加え、逆にQualtricsが抱える顧客をSAPへクロスセルすることも可能だろう。更には、Qualtricsが保有するExperience Data(X-Data)とSAPが有するOperational Data(O-Data)を掛け合わすことで、新たなビジネスが生まれるのかもしれない。

まとめ

今回は、Qualtricsについて見てきたが、いかがだっただろうか。Qualtricsの事業やその凄さを以下に纏めてみる。

- Qualtricsは、B to BのSaaSの会社

- 顧客・従業員・製品・ブランドに関わるアンケートの、準備・実施・分析を一括したプラットフォームを提供

- 凄い点は、以下の通り

- 顧客数の継続的な増加・大口顧客に偏らないバランスの良い顧客分散

- ARR(年間当たりの継続売上高)の増加

- Net Retention Rateが122%

- 海外売上高比率の増加

- リサーチ他事業は、あくまでメインのサブスクリプション事業のサポート

今後はSAP傘下に入ることになるが、SAPとのシナジー等Qualtricsの今後の成長をチェックしていきたい。