今回は、今月末の上場に向けて目論見書が公開されたLyftについてだ。

日本では、楽天が筆頭株主であることで注目されているLyftだが、注視しなくてはいけないのはその上場価格(値付け)だろう。この後に控えるユニコーン達によるIPOの行方も左右するし、更にはスタートアップ投資のバリュエーションにも影響を与える可能性があるからだ。

それでは、要注目のLyftについて、以下じっくりと見ていこう!

Lyftとは:北米に特化したUberのライバル企業

事業の柱は運転手と乗客のマッチング・プラットフォーム

Lyftを一言で表すと、アメリカとカナダにおけるUberのライバル企業と言える。

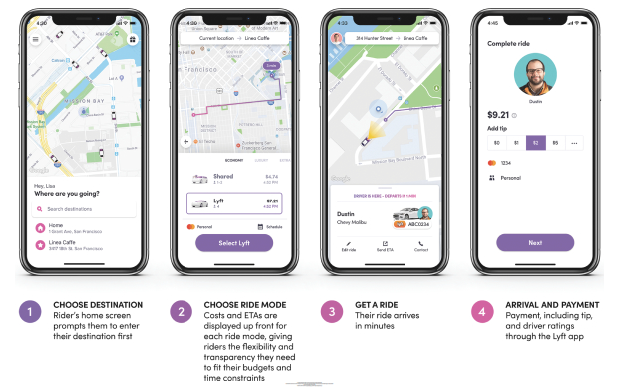

主たるビジネスは、ドライバーと乗客を繋ぐマッチング・プラットフォーム事業だ。供給(ドライバー)と需要(乗客)のバランスに応じて価格を変えるダイナミック・プライシングや膨大なデータを用いて需要予測を行い、マッチングを最適化している。

自転車やスクーターシェア、自動運転も

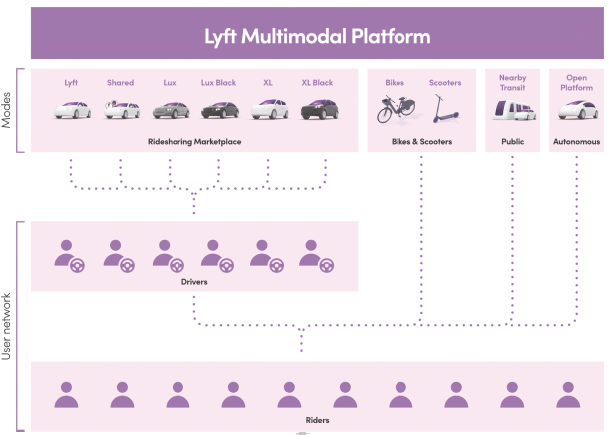

Lyftは、自動車のマッチング・プラットフォームの他にも事業を展開している。

M&Aを使って自転車やスクーター・シェア事業にも乗り出しているし、公共交通機関と連携して、交通手段の案内(Googleマップに行き先を入力すると、どうやってそこに行くのが最適か示してくれるイメージ)に関する事業も行っている。

最も重要なのは、自動運転のプラットフォーム事業だろう。Aptivという上場企業と連携して、バイドゥのような自動運転のオープン・プラットフォーム事業をしている。遠くない未来に、Lyftでマッチングされた車は、自動で運転されることになるだろう。

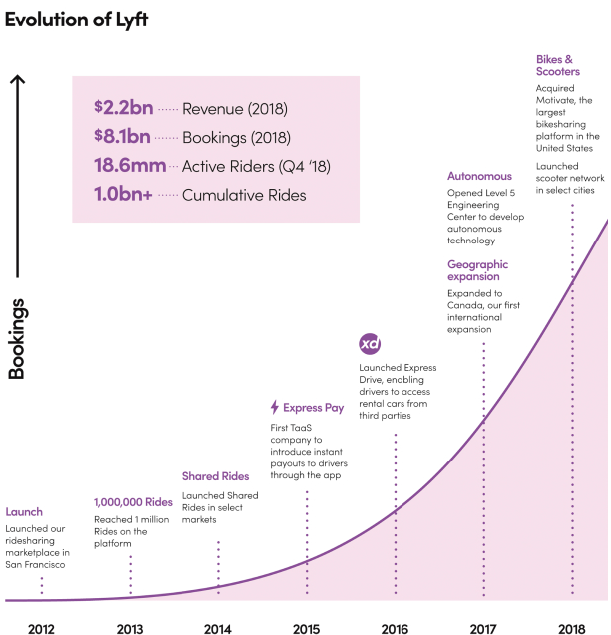

これまでの変遷

上図では、2015年と2016年には、運転手に使いやすいようサービスが追加されていること。そして、Uberとは対照的に2017年になってようやく海外展開(と言っても隣国のカナダ)に進出していることが気になった。

従業員は5,000名近くもいる

Lyftの従業員数は、4,791人(2018年12月時点)で、50超のオフィスがある。この内、36%はプロダクトやエンジニア、デザインの人員だ。5,000人近くも従業員を抱えているは意外で、かなり多い印象だ。近い将来に、適切な人数に調整されるのではないだろうか。

Keyとなる営業指標

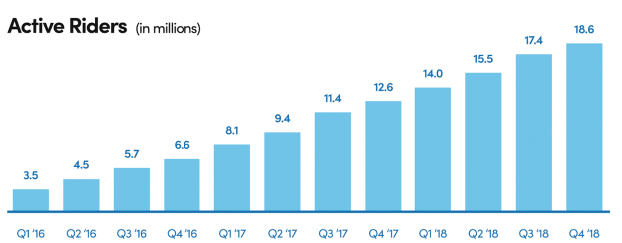

きれいに増加するアクティブ乗客数、アクティブ乗客当たりの売上高

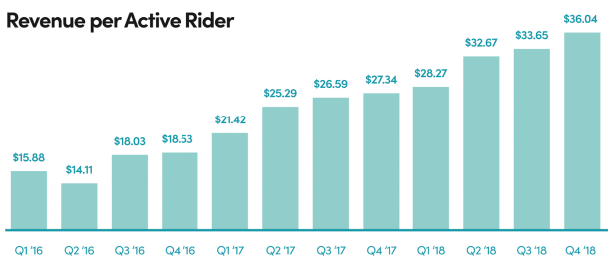

最も基本的な指標であるアクティブ・ユーザー(Lyftの場合は乗客)は、きれいに増加していて、2018年Q4時点で、約1,900万人だ。カナダとアメリカの人口数を合わせると、3億6,000万人なので、5%くらいの人がLyftを利用していることになる。

アクティブ乗客当たりの売上高も上昇している。2016年初期と比較すると、2倍超になっていて凄い。理由としては、乗客がより頻繁にLyftを利用していることや、運転手から徴収するフィーが上がっていることなどがある。

ちなみに、Lyftは、乗車毎に一定のコミッション料をドライバーから徴収することで、マッチング・プラットフォーム事業の売上高をあげている。

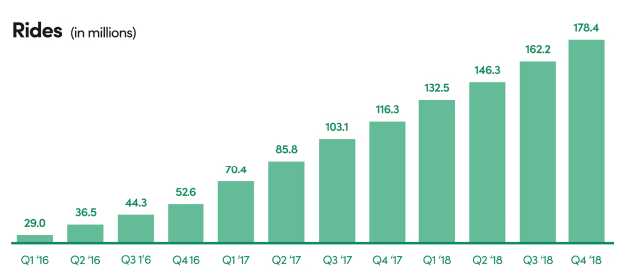

乗車数もきれいに増加中

アクティブ乗客数にほぼ比例する形で、乗車数もきれいに増加している。乗車数をアクティブ乗客数で割ることで、アクティブ乗客当たりの乗車数を計算すると、2016年Q1で8.3回に対して、2018年Q4で9.6回と増加している。

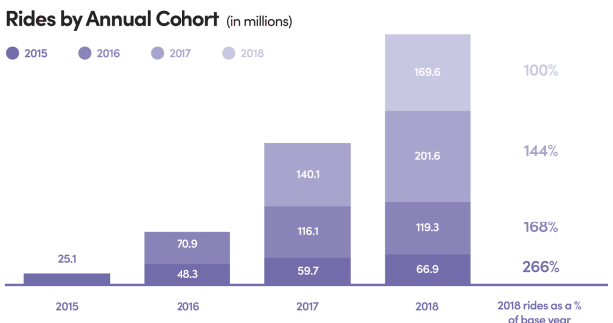

Lyftを使い始めた年毎に乗客を分けて見ると、それぞれのコホートで毎年より多く乗車していることが分かる

Lyftを使い始めた年毎に分けて、毎年の乗車数を見ていくと、毎年全てのコホートで乗車数が増えていることが分かる。例えば、2015年を見ると、2015年に2,510万回だったのが、年毎に増えて、2018年には6,690万回と、166%増加している。

これは、Lyftが新たなサービスを導入したり、既存サービスを改善するなどすることで、乗客のエンゲージメントを高めているからだ。Lyftのアメリカにおける市場シェアが、2016年末の22%から2018年末の39%まで上がったことの理由の一つが、この既存乗客のエンゲージメントを上手く高められたことであるはずだ。

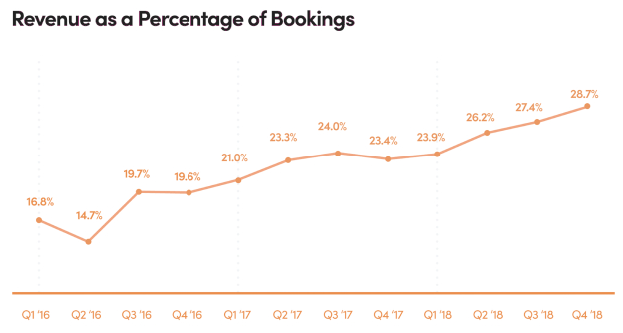

乗車賃に占めるLyftの取り分も増加中

乗車賃の内、Lyftの取り分、つまりLyftの売上高になる割合が増加している。これは、アメリカにおけるライドシェア市場が成熟して競合がほぼUberに絞られて、Lyftの運転手や乗客の基盤が固まったため、以前のように運転手や乗客へのプロモーション割引やボーナス等を支払う必要性が減ったこと。そして、運転手から徴収するコミッションを値上げ(正確に言うと割合上げ)できているためだ。

今後更にLyftの市場シェアが上がり、競合との競争が減ると、更に値上げしていく可能性が高い。

財務状況:売上高は順調に増加、損失額も大きいが割合で見ると低下

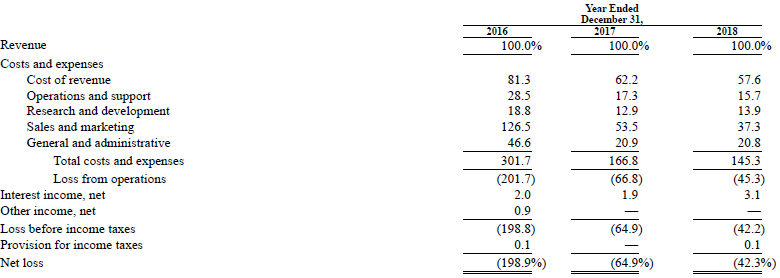

損益計算書

過去3年の損益計算書を見ると、売上高が$343M(≒3,83億円)、$1B(1,185億円)、$2.1B(2,410億円)と毎年すごい勢いで伸びている。2016年から2017年が3倍、2017年から2018年が2倍である。見ていて気持ち良いだろうw

一方、当期損失(Net loss)も増加していて、2018年は$911M(≒1,000億円)で、こちらも潔いw

金額ベースで見ると当期損失は増加しているが、売上で割った割合だと、198%、65%、42%と急激に落ちている。これは、主に原価とマーケティング費用の割合が落ちていることが大きい。

Lyftが赤字から黒字転換するには、マーケティング費用を落としていくことが必須で、競争環境が緩くなるに連れて、この絶対額も割合も落ちていくはずだ。ただ、マーケティング費用の割合が現在の37%から例えば15%に落とせたとしても、まだ赤字幅は大きい。従って、運転手から徴収するコミッション率を上げたり、自動車移動のマッチング・プラットフォーム事業以外で利益を稼いでいくことが、大切になる。

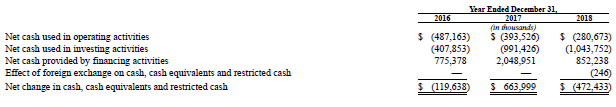

貸借対照表とCF計算書

貸借対照表もざっと見よう。

最も気になるのは、現金の減り具合だ。2017年から2018年にかけて、$589M(≒660億円)が減っている。

キャッシュフロー計算書を見ると、2018年で、オペレーションで$280M(≒313億円)の現金を擦り、更に投資関連(主にM&Aの対価分)で$1B(≒1,167億円)もの資金を費やしており、それを維持するために$852M(≒950億円)を調達している。

つまり、純粋にオペレーションをまわしていくためにも、まだ$280Mもの資金が必要であり、これにM&A等の一時支出が加われば、現在$517Mある現金はたちまち消えてしまうのだ。従って、今回のIPOはLyftが、赤字から黒字転換への道筋をつけて、今後生き残っていくためにも大事なイベントと言える。

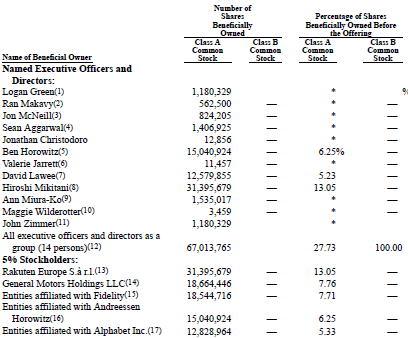

Lyftの株主構成:楽天が筆頭株主!

Lyftの筆頭株主たち

株主を見ると、シリーズE以降のレートステージで参加した楽天が13%で筆頭株主だ。他の大株主を見ると、自動車メーカーのGM、投資会社のFidelity、トップVCのa16z、Googleなどだ。

ちなみに、楽天の三木谷さんは取締役にも名を連ねている。取締役には、a16zのベン・ホロウィッツに加えて、FloodgateというVCでGPである日系アメリカ人のアン・ミウラさんもいる。

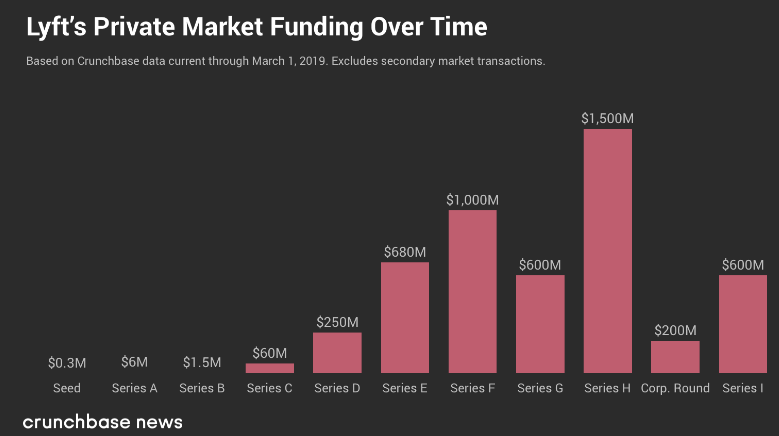

各シリーズ毎の資金調達額

Lyftが設立してからの資金調達の変遷を見てみると、SeedからシリーズBまではかなり小さい金額しか調達しておらず、a16zがリーズしたシリーズC以降に大きくその金額が上がっている。

ちなみに、Floodgateのアン・ミウラさんは、Seedから投資し続けている。すごい。。。

バリュエーション:カギはこれまでの資金調達ラウンドの評価額を超えられるか

冒頭で述べた通り、Lyftの上場時のバリュエーションは、今後予定されている他ユニコーン達によるIPOの行方に加えて、大袈裟に言えば世界中のスタートアップによる資金調達にも影響が出るかもしれない。

カギになるのは、シリーズI(もしくはそれ以前のラウンド)の評価額である$15B(≒1兆6千億円)を超えるか、それとも下回るかだ。仮に下回った場合、未公開企業の資金調達におけるバリュエーションが高過ぎると認識され、未公開市場の価格に対する投資家目線が厳しくなるだろう。

ちなみに、僕がここ最近見てきた案件に対する投資家の反応を見ると、以前と比べて慎重になってきていると感じる。つまり、スタートアップから見て、資金調達環境が悪化してきていると思う。

まとめ

今回は、Lyftについて詳しく見てきたが、いかがだっただろうか。

- アメリカとカナダに特化した、運転手と乗客のマッチング・プラットフォーム事業を柱としていて、アメリカでは39%の市場シェアを誇る

- 加えて、自転車やスクーターのシェア、更には自動運転事業にも注力している

- 乗客数、乗車数共にきれいに増加していて、エンゲージメントも高まっていて素晴らしい

- それに伴い、売上もすごい勢いで増加しているが、当期損失額も増加していて、キャッシュ・バーンが激しい

- 上場価格は、投資家が今後赤字から黒字へ転換する見込みを如何に評価するかにかかっているだろう。価格を見る時の基準は、未公開ラウンド(シリーズIで$15B)を超えられるか

- 筆頭株主は13%を保有する楽天。取締役には、三木谷さんに加え、a16zのベンや日系アメリカ人のアン・ミウラさん

香港Tink Labsも ユニコーン含むスタートアップの倒産はこれからじわじわ出てくる

香港Tink Labsも ユニコーン含むスタートアップの倒産はこれからじわじわ出てくる  B2Bの出張手続きを変革する、 ユニコーン入りしたスタートアップのTripActionsとは

B2Bの出張手続きを変革する、 ユニコーン入りしたスタートアップのTripActionsとは  返品を最適化する次期ユニコーン候補 Optoroのビジネスモデルとは

返品を最適化する次期ユニコーン候補 Optoroのビジネスモデルとは